財産目録の作成方法・誰でも簡単に作れる!【遺言書保管制度対応・ひな型付】

財産目録とは

財産目録とは遺産の種類、数量、所在、価額などをまとめた一覧表のことです。

法律上の作成義務はありませんが、作っておけば相続財産の把握が容易になり、相続税の申告時にも役立つので作成しておきましょう。

財産目録を作成すれば遺産の内容が明確になります

しかしそうは言っても、ほとんどの方は作成の経験がないでしょうから、どのように作ればいいかわからないと思います。

そこでここでは、財産目録の作成方法や作成にあたっての気をつけるべきポイントを、実際に使える目録のサンプルをもとに解説します。

この記事を参考にすれば誰でも簡単に財産目録を作成することができます。

また、2019年の自筆証書遺言書の方式緩和に伴い、遺言書に添付する財産目録についてはパソコンでの作成が可能になりました。

本記事では、2020年に開始した「自筆証書遺言書保管制度」にも対応した目録のサンプルをもとに、遺言書に添付する財産目録作成のポイントについても解説します。

相続手続き・生前対策に関する無料相談実施中!

相続に向けて生前にできる対策や、相続が発生した場合にどのような手続きが必要なのかをご案内させていただくため、当事務所では無料相談を行っています。

当事務所では、円満相続を実現するための生前対策や、身近な人が亡くなった後に必要な相続手続きに関して、数多くのご相談とご依頼を受けています。

このような豊富な相談経験を活かし、お客様に必要な手続きと最適なサポートを提案させていただきますので、お気軽にお問い合わせください。

お電話でのお問合せはこちら(通話料無料)

0120-546-069

財産目録を作るべき人とは

そもそも、財産目録はどのような機会に作るべきなのでしょうか。

特に決まりはないとはいえ、単に気が向いたから作るという方は少ないでしょう。

財産目録を作るべき方・タイミングとしては、主に次のようなケースが考えられます。

- 本格的に相続対策をしようと考えている方

- 遺言書を作成しようとしている方

- 身内が突然亡くなって、財産の詳細が全く分からない相続人の方

- これから相続人間での遺産分割協議が必要な方

- 相続税の申告が必要な方

相続財産の内容や、目録を作成するタイミングによって、緊急性や重要度は異なりますが、これらに当てはまる方は作成を検討してみてください。

財産目録を作成するメリット

ところで、『そもそも、ウチは財産なんてそれほどないし、なんだかめんどくさそうだから作らなくてもいいか・・・』と考える方もいるかと思います。

しかし財産の全容については、家族はもちろん本人でもよくわかっていないことが多いものです。

一度作成しておけば、役立つ機会は多いため、財産の多い少ないにかかわらず作成しておくことをおすすめします。

以下で財産目録を作成するメリットをいくつか挙げます。

1

財産の内容が明確になる

相続対策をするにしても遺産分割協議をするにしても、対象となる財産の内容・範囲がわからなければどうしようもありません。

財産目録を作成することによって財産の内容・範囲が明確になり、その結果、自分では遺産と考えていなかったものや対策・協議不要と考えていたものについても、対策や協議が必要なことに気づくこともあります。

また生前に作成しておけば、残された相続人の方の財産調査の負担が減ります。

2

遺言書や遺産分割協議書への記載間違いや記載漏れを防止できる

遺言書や遺産分割協議書の、遺産を特定する情報(不動産の所在や預貯金の支店名・口座番号など)に記載間違いがあると、そのままでは各種手続きに使えないことがあります。

目録作成の段階で正確に記載しておき、目録を参照しながら記載すればそのような事態は起きづらいでしょう。

また、詳細な目録を作成しておけば、遺産分割協議書への記載漏れのため、再度の遺産分割協議が必要になるということもないでしょう。

財産目録の作成後、遺産分割協議書を作成する際にはこちらの記事を参考になさってください。

3

相続人間での紛争を防止できる

遺産をめぐって争いになることは誰も望んではいないと思います。

しかし財産の全容が不明確なままでは、『本当はもっと財産があるんじゃないのか』との疑念を生んでしまい、骨肉の争いにつながりかねません。

相続人の一人が亡くなった方と同居していた、亡くなった方の面倒を見ていた等の事情がある場合はなおさらです。

あらぬ疑いをかけない・かけられないためにも財産の全容については、財産目録を作成し、開示して、相続人全員がしっかりと把握しておくべきです。

4

相続税申告の際に負担が減る

財産目録に財産の価額を大まかなものでも記載しておけば、相続税の申告が必要になりそうかどうかが判断しやすいため、分割を考える際に、節税・納税にも配慮できます。

また、実際の申告の際には申告書に財産の一覧を記載する箇所があります。事前に正確な目録を作成しておけば、書き写すだけで済むので比較的楽になるでしょう。

円満相続を実現するための生前対策のご相談はこちら

財産目録のひな型・記載例

それでは実際に財産目録を作成してみましょう。

財産目録の形式に決まりはありませんが、一般的には下記のひな型・記載例のような形で作成すれば十分でしょう。

財産目録の記載例

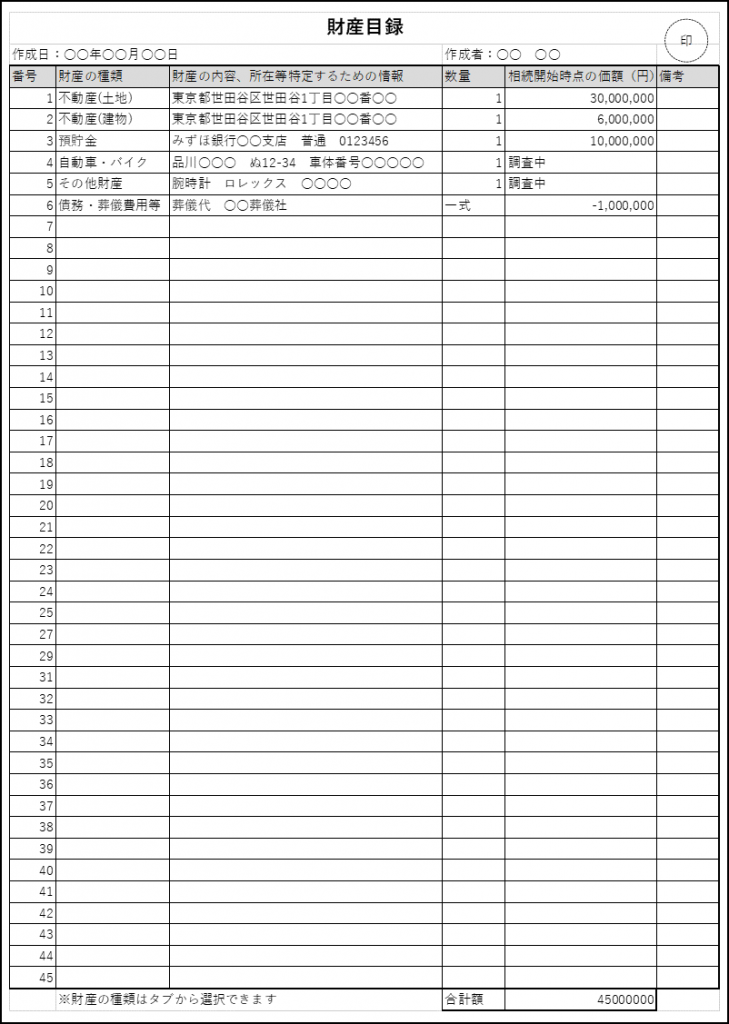

■財産目録記載例(簡易版)

財産目録記載例・簡易版(クリックで画像が拡大します)

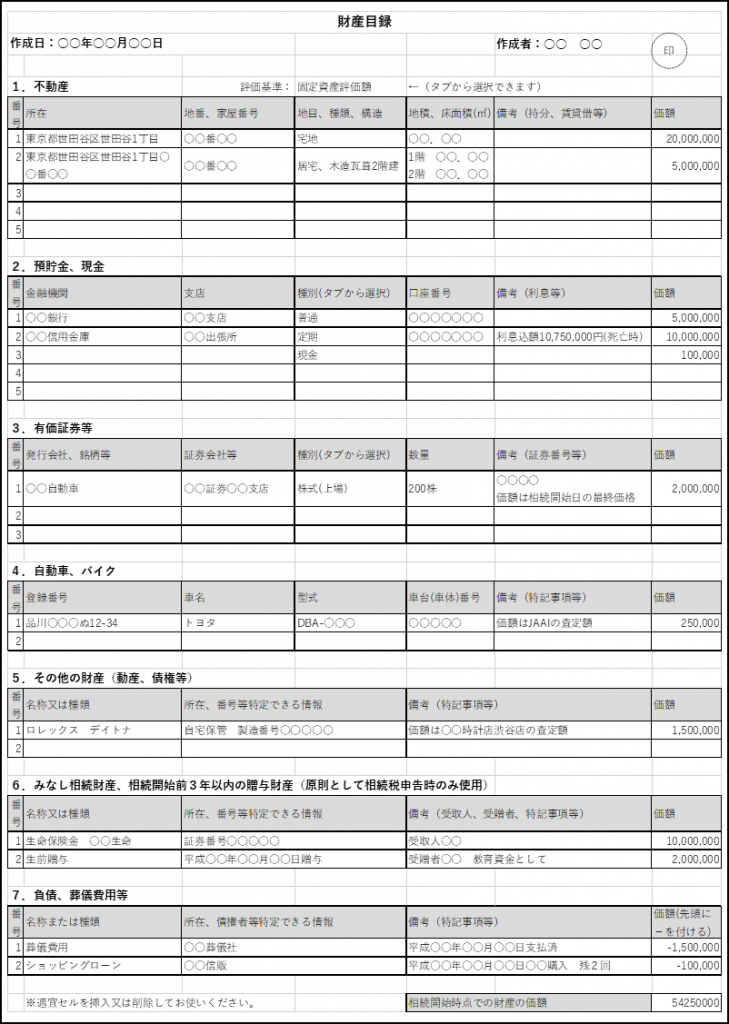

■財産目録記載例(詳細版)

財産目録記載例・詳細版(クリックで画像が拡大します)

財産目録のひな型

ひな形は以下からダウンロードできます。

なお、財産全てを一覧表にした簡易的なものと、財産の種類ごとにより詳細に分類したものの2種類をご用意しました。用途やお好みに合わせてお使いください。

簡易版のダウンロードはこちら

詳細版のダウンロードはこちら

財産目録の作成時に気をつけるべきこと

目録への記載時には次のことを心がけましょう。

■財産の特定ができるように記載する

自分以外の方見ても分かりやすいように、不動産なら地番や家屋番号、預貯金なら金融機関名、支店名、口座番号などは明記しておきましょう。

■価額を記載する場合はいつの時点での何を基準とした評価額なのかはっきりさせておく

特に不動産についてはいくつも評価基準があるので、固定資産評価額なのか相続税評価額なのか時価なのかなどは明記しておきましょう。

また基準となる時期については、相続開始前なら作成時点、相続開始後なら相続開始時点としておけば問題ありません。

作成時点で価額が不明なものは不明と記載しておけばいいでしょう。

■特記事項があればそれも記載しておく

不動産の共有持分や賃貸・賃借状況など、財産の分け方を決めるにあたって考慮すべき事項については記載しておいた方がいいでしょう。

上記のようなことに気をつけて漏れのないように記載しましょう。

財産の調査段階でとりあえずまとめておきたい場合や、相続税の申告を税理士に任せるつもりであれば簡易的なもので十分でしょう。

ただし、遺産分割協議の前提資料や相続税の申告を自分で行う際の資料とする場合は、評価額も含めて正確なものを作成しておいた方が良いでしょう。

円満相続を実現するための生前対策のご相談はこちら

財産目録にはどのような財産を記載するべきか

どのような財産を記載すべきか、どこまで詳細に記載すべきかで悩まれる方もいると思います。そんな方はまずは思いつく限りの財産の種類・名称をリストアップしてください。

その中から財産的価値のないものや、帰属をめぐってトラブルになる恐れがないものについては除外して、残ったものについて財産を特定できる情報や価額を記載していけばいいでしょう。

もちろん財産的価値や争いになる恐れがなくても、形見分け等の理由で個人的に記載したい場合は記載しても構いません。

財産の種類ごとの記載すべき項目

次に、財産の種類ごとに記載すべき項目と注意点について解説します。

財産価額など、調査段階では不明な項目もあるとは思いますが、そういった場合とりあえず『不明』、『調査中』などとして判明した段階で記載すれば大丈夫です。

■財産目録記載例(不動産の場合)

| 所在 | 地番、家屋番号 | 地目、種類、構造 | 地積、床面積(㎡) | 備考 | 評価額 |

| 東京都世田谷区世田谷一丁目 | ○○番〇 | 宅地 | ○○.○○ | 持分2分の1 | 25,000,000 |

| 東京都世田谷区世田谷一丁目○○番〇 | ○○番〇 | 居宅木造瓦葺2階建 | 1階○○.○○2階○○.○○ | 6,000,000 |

不動産は、地番・家屋番号、地積などの項目について登記事項証明書(登記簿謄本)の記載通りに記載しましょう。

また特に土地については4種類の価格(固定資産評価額、相続税評価額(路線価)、公示価格、時価(実勢価格))のどれを用いるかも重要なので明記しておきましょう。

一般的には、遺産分割協議の前提資料とする場合は公示価格又は時価(実勢価格)、相続税申告の際には相続税評価額を用います。

■財産目録記載例(預貯金・現金の場合)

| 金融機関 | 支店 | 種別 | 口座番号 | 備考 | 残高 |

| ○○銀行 | 渋谷支店 | 普通 | ○○○○○○○ | 20,000,000 | |

| 現金 | 150,000 |

預貯金は同じ金融機関でも複数の口座を持つ方も多いので、支店、種類、口座番号などで口座ごとに特定して記載しましょう。

また相続開始後に作成する場合は、定期預金、定額預金、貯蓄預金などの定期性の預金については、元本とは別に死亡時点での経過利息も記載しておきましょう。

普通預金の利息は原則として記載する必要はありませんが、預金額が数億円以上になるような場合は遺産分割や相続税の課税に影響を与えるため、記載しておきましょう。

■財産目録記載例(株式等有価証券の場合)

| 証券会社 | 発行会社、銘柄 | 種別 | 証券番号等 | 数量 | 価額 |

| ○○証券目黒支店 | ○○株式会社 | 株式(上場) | ○○○○○○○ | 200株 | 5,000,000 |

株式等の有価証券は、取り扱いの証券会社、発行会社(銘柄)、証券番号などで特定できるように記載します。

また取引相場がある場合は、その性質上価格が短期間で大きく変わる可能性があるため、どの時点を基準とした額かは明記しておいた方がいいでしょう。

取引相場がない株式等の場合は評価そのものが難しいため、税理士等に評価や税申告を依頼した方がいいかも知れません。

■財産目録記載例(自動車、バイクの場合)

| 登録番号 | 車名 | 型式 | 車体(車台)番号 | 備考 | 査定額 |

| 品川○○○ぬ○○○○ | ニッサン | DBA-○○○ | ○○○○○○○ | 500,000 |

自動車やバイクは、登録番号(ナンバー)や車体(車台番号)を記載します。価格は買取業者等の査定額を記載すればいいでしょう。

なお、軽自動車や査定額が一定額以下の自動車は、相続人への名義変更にあたって、必ずしも遺産分割協議を経る必要はありませんが、後になって揉めないように少なくとも財産目録には記載しておきましょう。

■財産目録記載例(その他の財産の場合)

| 種別 | 名称等 | 所在等 | 登録番号等 | 備考 | 価額 |

| 会員権 | ○○ゴルフクラブ会員権 | ○○○○ | 会員番号○○○○ | 1,000,000 | |

| 動産 | ロレックス ○○○○ | 自宅 | 500,000 |

貴金属や骨董品などの動産や、ゴルフクラブやリゾート施設などの会員権、貸付金や売掛金などの債権その他の財産については、所在、名称、登録番号や製造番号、会員権等の情報を記載して、同種の他の財産と区別できるようにしておきましょう。

高額な動産等については、後で揉め事にならないように専門家に査定・鑑定を依頼した方がいいでしょう。

■財産目録記載例(生命保険金等のみなし相続財産の場合)

| 保険会社 | 種別、商品名 | 受取人 | 証券番号 | 備考 | 保険金額 |

| ○○生命 | 終身保険 | ○○ ○○ | ○○○○○○○ | 10,000,000 |

生命保険金や退職金は原則として相続財産ではなく、受取人の固有財産となるため、遺言や遺産分割の対象にはなりません。

しかしみなし相続財産として相続税の課税対象とはなるため、相続税申告のために作成する場合は忘れずに記載しておきましょう。

また、遺産分割協議の前提資料として作成する場合でも、保険金額等によって遺産分割内容を調整するつもりであれば記載しておいた方がいいでしょう。

■財産目録記載例(債務、葬儀費用の場合)

| 種別 | 債権者等 | ローン名、商品名等 | 支払日、完済予定日 | 備考 | 金額(残額) |

| 借入金 | ○○○○ | ○○○○ | ○○○○○○○ | 連帯保証人○○ | 5,000,000 |

| 葬儀代 | ○○葬儀社 | 葬儀費用 | ○○年○○月○○日支払済 | 1,500,000 |

借金などの債務も相続財産の一部なので、債権者やローン名等で特定できるように記載しておきましょう。

調査の結果、プラスの遺産額を負債額が上回る場合は早急に相続放棄をすべきです。

また、葬儀費用については、故人の社会的身分相応の額であれば相続財産から支払うべきものなので、記載しておきましょう。

円満相続を実現するための生前対策のご相談はこちら

財産目録を遺産分割協議書の一部として作成する場合の注意点

通常の相続手続きでは、法務局等に財産目録を提出する必要はありません。

※相続税の申告時には申請書類に財産の一覧を記載する箇所があります。

しかし財産の数が非常に多い場合に、遺産分割協議書の本文中に一つ一つ財産の詳細を記載すると、全容がわかりづらく、記載漏れや記載間違いの恐れも高くなります。

そこでこの場合には、本文の後に、遺産分割協議書の一部として財産目録を添付して、財産の詳細については財産目録の記載を引用するという方法があります。

具体的には以下のように記載します。

【遺産分割協議書の記載例】

相続人世田谷一郎は、財産目録記載1項1号の不動産を取得する。

注意点としては、この場合の財産目録は独立した書類としてではなく、遺産分割協議書の一部として作成するため、遺産分割協議書の作成様式を満たす必要があるということです。

例えば、遺産分割協議書が複数枚にわたる場合は、目録部分を含めて契印の必要があるということです。

契印は法律上の要件ではありませんが、差替え等によるトラブルを防止するために重要です。

また記載間違いや記載漏れ等で相続人間でトラブルになってしまうことのないように、財産の数が非常に多い場合は、司法書士や弁護士などの専門家に作成を依頼することをおすすめします。

円満相続を実現するための生前対策のご相談はこちら

財産目録を自筆証書遺言書の一部として作成する場合の注意点

自筆証書遺言はその名のとおり自筆の遺言書のことで、公正証書遺言同様、よく利用される遺言書の形式の一つです。

自筆証書遺言は原則としてすべて遺言者の自筆が必要なため、財産の数が非常に多い場合に、遺言書に一つ一つ財産の詳細を記載すると、遺言書自体が読み辛くなり、記載漏れや記載間違いの恐れも高くなります。

そこでこの場合には、本文の後に(遺言書の一部として)財産目録を添付して、財産の詳細については財産目録の記載を引用するという方法があります。

具体的には以下のように記載します。

【自筆証書遺言書の記載例】

遺言者は、下記の財産を、相続人目黒二郎に相続させる。

1.財産目録記載1-1の不動産

2.財産目録記載2-1の預金

また、以前は自筆証書遺言については財産目録も含めて全て手書きする必要があったのですが、2019年1月の法改正により、財産目録についてはパソコン等での作成が認められるようになりました。

これにより、財産の種類が多い場合、特に不動産が多い場合の作成が格段に容易になりました。

ただし、パソコンで作成できるのはあくまで財産目録の部分だけであって、遺言書自体(本文、日付、署名)はこれまでどおり全文の自書が必要な事には注意しましょう。

自筆証書遺言書に添付する財産目録をパソコンで作成する場合の注意点については、次項で解説します。

遺言書に添付する財産目録をパソコンで作成する場合の注意点

先述のとおり、2019年の法律改正により自筆証書遺言の作成方法が一部変更(緩和)されました。

自筆証書遺言の方式の緩和によって、遺言書の本文に添付する財産目録については、全文を自書しなくてもいいことになりました。

財産目録だけはパソコンで作成してもいいですし、遺言者以外の人が目録を作成しても問題ありません。

また財産目録として土地の登記事項証明書や、預金通帳のコピーなどを使用することもできます。

■自筆証書遺言に添付する財産目録として認められる例

・遺言者本人がパソコンで作成する。

・遺言者以外の者がパソコンで作成する。

・不動産について、登記事項証明書を添付する。

・預貯金について、通帳の写しを添付する。

ただし、自筆証書遺言に添付する財産目録については、細かな要件があり、要件を満たさないければ遺言が無効になってしまう可能性があります。

具体的には下記の要件を満たす必要があります。

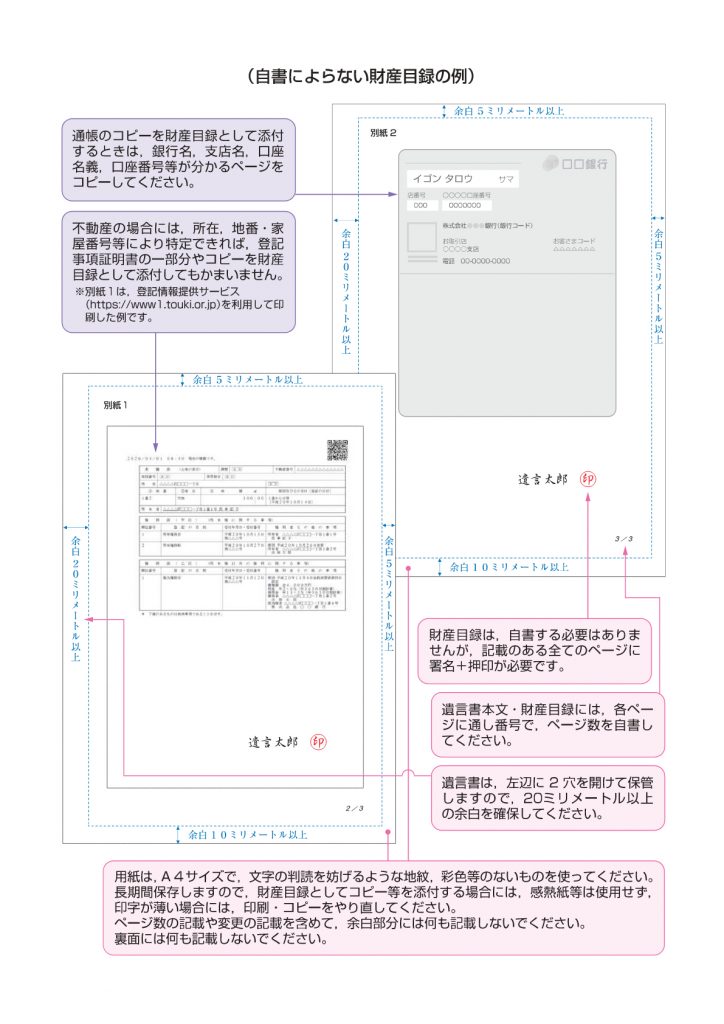

■自筆証書遺言に添付する財産目録の要件

・財産目録1枚ごとに遺言者の署名押印が必要。

・自書でない記載が両面にある場合には、両面ともに署名押印が必要。

・遺言書本文と財産目録とは別の用紙で作成されている必要がある。(自筆の本文とパソコンで作成した財産目録が同一用紙に記載されていてはならない。)

・財産目録の一部を訂正する場合は、遺言書本文と同様の方法(変更場所を指示し、当該箇所を変更した旨を付記して署名押印する。)によって訂正するか、財産目録自体を作成しなおす必要がある。

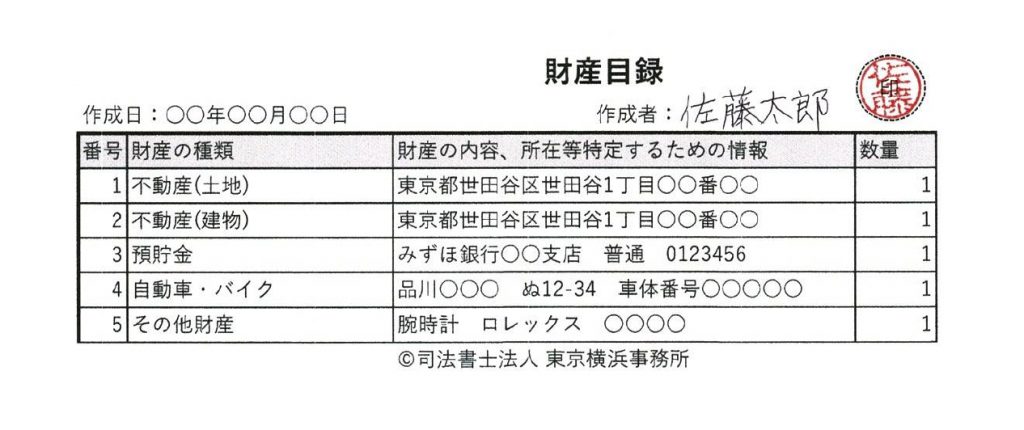

参考:財産目録の署名押印方法(クリックで画像が拡大します)

財産目録に押印する印鑑は、遺言書本文に押印したものと同じ印鑑という限定はありませんが、同一の印鑑(できれば実印)の使用が望ましいでしょう。

また、法律上の要件ではないものの、遺言書本文との同一性性確保の点からは、ホチキスで綴じたり、ページ間の契印もあった方がいいでしょう。

ただし、後述する遺言書保管制度を利用する場合はホチキス留め・契印共に不要です。

また、2020年7月にスタートした「自筆証書遺言書の保管制度」を利用する場合は、上記の要件に加えて下記の点にも注意しましょう。

■自筆証書遺言書保管制度を利用する場合の注意点

・用紙のサイズはA4サイズ限定。

・用紙には上下左右に十分な余白を設ける。

・用紙の片面のみに記載する。

・遺言書が複数枚にわたる場合は、各ページにページ番号を記載する。

・複数枚にわたる場合でも、ホチキス等で綴じない。契印も不要。

自筆証書遺言書の保管制度についてくわしくはこちら

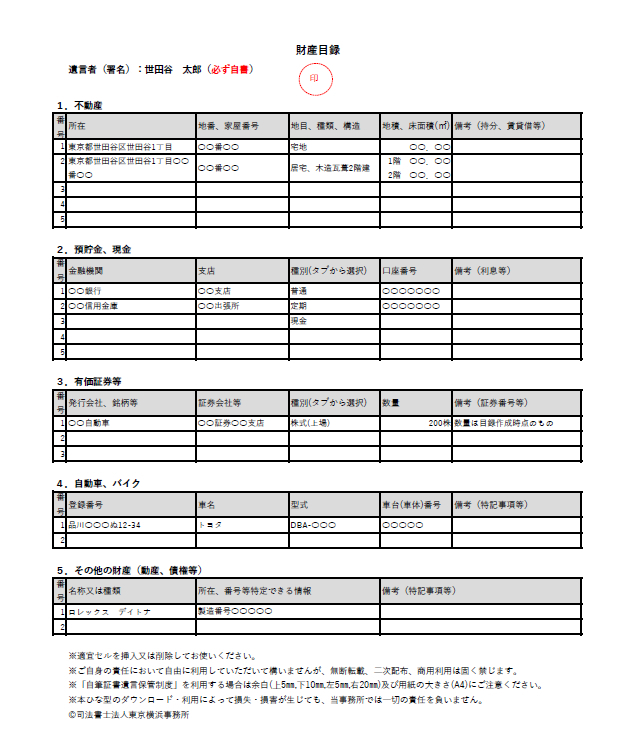

【遺言書保管制度対応】遺言書に添付する財産目録の記載例・ひな型

自筆証書遺言に添付する財産目録を自分で作成する場合は下図の記載例及びひな型を参考にしてください。

ひな型は自筆証書遺言書保管制度に対応したものですが、エクセルのセルの大きさを変更する場合は、印刷時に規定の余白を満たすように気を付けてください。

※署名押印や訂正文言も含んで上5㎜、下10㎜、左20㎜、右㎜以上の余白が必要。

また、印刷の際はA4サイズで印刷してください。

また、不動産については記載間違いのないように登記事項証明書を取得して、コピーを添付することをおすすめします。(下図記載例2参照)

財産目録記載例1(遺言書添付用)

財産目録記載例2(遺言書添付用)

遺言書添付用の財産目録のひな型はこちらからダウンロードできます。

自筆証書遺言書(本文)の書き方についてはこちらの記事をご参照下さい。

円満相続を実現するための生前対策のご相談はこちら

遺言執行者には財産目録の作成義務がある

ここまで、財産目録の作成は義務ではないと述べてきましたが、法律上、財産目録の作成が義務となる場合があります。それは遺言執行者になった場合です。

遺言内容の実現のための職務を執り行う人を遺言執行者と言います。

遺言執行者は遺言で指定するか、家庭裁判所に選任してもらいます。

そして指定・選任された遺言執行者が就任(就職を承諾)した場合は、遅滞なく相続財産の目録を作成して、相続人に交付しなくてはならないと法律で決められています。(民法第1011条第1項)

作成しなかった場合、直接的な罰則等は定められていませんが、職務を怠ったことによって解任請求や損害賠償請求を受ける可能性があります。

就職を承諾した以上は責任をもってすみやかに作成しましょう。

参考(相続財産の目録の作成)

第1011条 遺言執行者は、遅滞なく、相続財産の目録を作成して、相続人に交付しなければならない。

遺言執行者の義務や職務内容についてくわしくはこちらをご覧ください。

円満相続を実現するための生前対策のご相談はこちら

財産目録の作成その他の死後手続き・相続手続きのつまずきポイント

ほとんどの人にとって死後手続き・相続手続きを行うのは初めての経験でしょうから、思わぬところでつまずいてしまうことがあります。

そこでここでは、財産目録の作成をはじめとする死後手続き・相続手続きを自分で行う場合につまずきやすいポイントについて解説します。

ご自身で手続きを行うか悩まれている方は参考にされてください。

また、これを読んで自分には難しそうだな・・・と感じられた方はお早めに専門家に相談することをおすすめします。

死後手続き・相続手続きのつまずきポイントについて

死後手続き・相続手続きを、ご自身で行う場合多くの方がつまずくポイントとしては、主に以下の3つが挙げられます。

1

相続財産の種類や数が多く、把握するだけでも時間がかかる。

亡くなった方が各地に不動産をお持ちだった場合や、株式や投資が趣味だった場合などは、財産の全容を把握するだけでもかなりの時間がかかります。

特に相続税申告が必要な場合は、すべての財産についてその有無や詳細を調査しなくてはなりませんが、普通の方が、様々な種類の財産について漏れのないよう効率よく調べるのは至難の業です。

ようやく調査が終わったころには申告期限が過ぎてしまっていた…という事になってしまうかもしれません。

2

役所や法務局に相談しても専門用語で説明されてよくわからない。

死後手続き・相続手続きについて確認するために、役所や法務局、裁判所等に相談したが、聞きなれない専門用語をたくさん使って説明されたため、結局よくわからなかったという話もよく聞きます。

例えば、相続手続きでは“被相続人”、“相続人”という用語が頻出しますが、どっちがどっちかわからなくなる方もいらっしゃいます。

また、必要書類の中でも戸籍は種類が多く、作成された時期等によって正式名称が異なる上、手続き先によっては通称で説明されることもあるため、混乱してしまう方も多いです。

また、説明する能力や理解する能力は人それぞれなので、人によっては説明の仕方や対応について不満を抱くこともあるかもしれません。

3

相続手続きや死後手続きについて相談できる人がいない。相談しても見当違いのことを言われてしまう。

相続は財産にかかわるデリケートな問題のため、わからないことがあってもなかなか他人には相談しづらいものです。

特に相続人が一人しかいない場合や、動けるのが自分一人しかいない場合は他に頼れる人もいないため、不安になることも多いでしょう。

また、相談できる方がいたとしても、相続をめぐる事情は人によって千差万別なため、自分の経験が他人には全く当てはまらないという事はよくあります。

そのため、相談をしても見当違いのアドバイスをされてしまったり、複数の人から正反対の事を言われたために余計に混乱してしまったという話もよく聞きます。

円満相続を実現するための生前対策のご相談はこちら

死後手続き・相続手続きの代行を当事務所に依頼した場合

財産目録の作成をはじめとする死後手続き・相続手続きについては、上記のようなつまずきポイントがあるため、ご自身で行おうとしたものの、やっぱり専門家に依頼することにした、という方も多いです。

当事務所では、面倒な相続手続きをまるごとおまかせできる「相続まるごとおまかせプラン」をはじめとした相続代行サービスを提供しているので、財産目録の作成を含む死後手続き・相続手続き全般について代行・サポートが可能です。

財産目録の作成を含む死後手続き・相続手続きを、当事務所にご依頼いただいた場合の主なメリットは以下のとおりです。

メリット1

手続きのタイミング、必要書類、郵送対応の可否など、手続先ごとに異なる手続きの内容を正確に把握しているため、効率よく手続きを進めることができ、最短で完了させることが可能です。

メリット2

相続財産の種類や数が多い場合も、最大限効率よく調査を行うので、その後の遺産分割協議や相続税申告に余裕をもって対応することができます。

メリット3

難しい法律問題や手続きの内容についても、専門用語をできるだけ使わずにわかりやすく説明させていただきます。

メリット4

これまでの相続手続きの豊富な実績から、手続先の担当者に間違った案内をされても、根拠をもって正しい対応を求めることが可能なため、余計な時間や手間がかかりません。

メリット5

年間100件以上の相続案件を担当する相続に精通した国家資格者が在籍しているため、疑問や不明点にすぐにお答えすることができます。

メリット6

法律的・専門的な事柄はもちろん、手続きについての細かい疑問、雑多な質問、初歩的な質問についても、親切丁寧にお答えいたしますので、気兼ねなく相談していただくことができます。

円満相続を実現するための生前対策のご相談はこちら

財産目録の作成についてのよくある質問

ここからは財産目録の作成についてのよくある疑問・質問・注意点などをQ&A方式で解説していきます。

身近な人が亡くなった後に必要な120の手続きリストはこちら

財産目録の作成で困ったら専門家に相談しましょう!

財産目録の作成は、相続財産の把握やその後の手続きの円滑化に役立つだけでなく、紛争の予防のためにも重要です。

今回の記事を参考にして、記事中のひな型を使えば、財産目録の作成自体はそれほど難しくないと思います。

しかし正確な目録の作成のためには、何より財産の徹底的な調査と、適正な評価が重要です。

自身での調査や評価が難しい方は、財産目録の作成も含めて早めに専門家に相談されることをおすすめします。

相続財産の調査や財産目録の作成についてのご相談は当事務所で承ります。ご依頼を検討中の方のご相談は無料です。

記事の内容や相続手続の方法、法的判断が必要な事項に関するご質問については、慎重な判断が必要なため、お問い合わせのお電話やメールではお答えできない場合がございます。専門家のサポートが必要な方は無料相談をご予約下さい。

円満相続を実現するための生前対策のご相談はこちら

お電話でのお問合せはこちら(通話料無料)

0120-546-069