これだけは押さえたい!相続不動産の売却で損しないためのポイント

せっかく相続した不動産とは言え売却が必要な場合も

身近な人に相続が発生したら、基本的には相続人全員で遺産の分け方を決めることになりますが、多くの場合、遺産の中で大きな割合を占めるのが不動産です。

めぼしい財産が不動産以外にはほぼないということもよくある話です。そんな時、相続人同士でだれが相続するかすんなり話がつけばいいのですが、そうはいかない場合もあります。

利用する予定のない不動産は売却を検討しましょう

たとえすんなり相続することが決まったとしても、すでに実家から離れて他の地域に生活の拠点がある場合には、相続後の維持管理が大変です。

特に空き家不動産については倒壊等のリスクがあり、放置すると周辺に悪影響を及ぼす可能性があります。また、固定資産税は毎年支払い続ける必要があります。

さらに相続税の納税が必要な場合で、不動産以外に見るべき財産がなければ、どうやって納税資金を捻出するかという問題もあります。

このような場合には不動産を売却して現金化することを検討すべきです。

相続手続き・不動産売却に関する無料相談実施中!

相続不動産の売却や、売却の前提として必要な相続登記をはじめとする相続手続きについて、どのような手続きが必要なのかをご案内させていただくため、当事務所では無料相談を行っています。

当事務所では、相続不動産の売却や身近な人が亡くなった後に必要な相続手続きに関して、数多くのご相談とご依頼を受けています。

このような豊富な相談経験を活かし、お客様に必要な手続きと最適なサポートを提案させていただきますので、お気軽にお問い合わせください。

お電話でのお問合せはこちら(通話料無料)

0120-546-069

相続した不動産、利用予定がない場合はどうする?

不動産を相続した方がその不動産に住んでいる場合や、今後その不動産に居住する予定がある場合は引き続き保有し続けることになるでしょう。

しかしそのような予定がない場合、特に現況が空き家の場合、不動産を今後どうするかについては大きく分けて3つの選択肢があります。

1.第三者に賃貸して賃料収入を得る。

2.将来子供や親族が住むかもしれないのでとりあえず保有しておく。

3.売却して現金化する。

実家不動産の場合、思い入れ等もあり、すぐに売却をするのは忍びないという事で、1や2を選択される方も多いです。

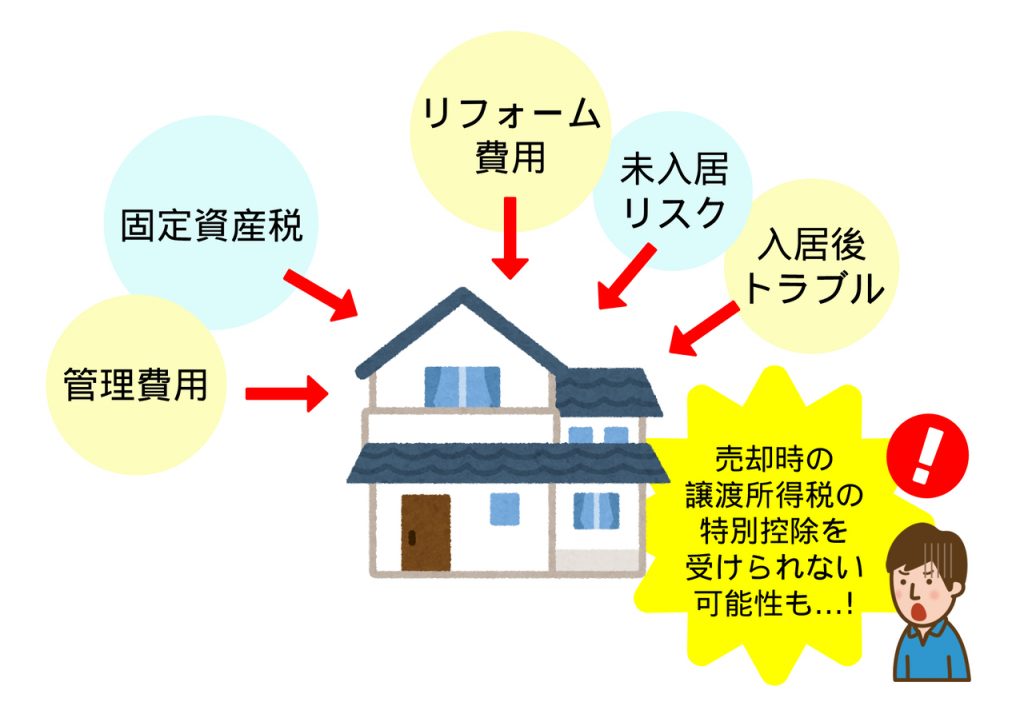

しかし空き家とは言え、毎年固定資産税はかかり続け、管理費用も馬鹿にならないので、明確な利用予定がないのに保有し続けることはお勧めできません。

賃貸に出すにしても室内の整理やリフォーム等は必須です。手間と費用をかけて準備を整えた上で募集しても、すぐに入居者が決まるとは限りません。

無事に入居者が決まった後も、入居後にトラブルがあれば対応する必要がありますし、一度入居した後は簡単に退去してもらうこともできません。

さらに賃貸に出してしまうと、その後不動産を売却する際に、譲渡所得税の特例控除を受けられなくなるケースもあります。

相続した不動産を持ち続けるのはリスクがいっぱい!

不動産の市場価格は常に変動し続けるので、そのうち売却しようと考えている間に売り時を逃してしまう可能性もあります。

近い将来誰かが確実に住む予定がある。賃貸経営の意欲があり、ある程度の知識やビジョンもある。といった場合を除いて、現状利用していないのであれば早期の売却を検討すべきでしょう。

遺産分割協議・相続登記の未了によるデメリット

相続した不動産を売却する場合、前提として不動産を取得した相続人への名義変更手続き(相続登記)を行う必要があります。

また、相続人が一人の場合や遺言書がある場合を除いて、相続登記を行うためには原則として相続人全員による遺産分割協議を行う必要があります。

話し合いがまとまらないからと言って、亡くなった方の名義のまま放置してしまうと、関係者が死亡してしまったり、認知症になってしまう方や連絡が取れなくなってしまう方が出てくるなどして、より解決が困難になる恐れがあります。

また、2024年4月以降相続登記は義務化され、相続開始を知ってから3年以内に登記をして名義変更を行わなければ10万円以下の過料(あやまち料)が課されることになりました。

面倒だからと言って、放置すると過料が課せられることも

売却予定の有無に関わらず、遺産分割協議及び相続登記をせずに放置するデメリットは大きいので、相続が発生したら、登記の専門家である司法書士等に相談の上、速やかに手続きを行いましょう。

相続登記をしないことによるデメリットについてくわしくはこちらの記事をご覧ください。

安易な共有相続は将来のトラブルの元

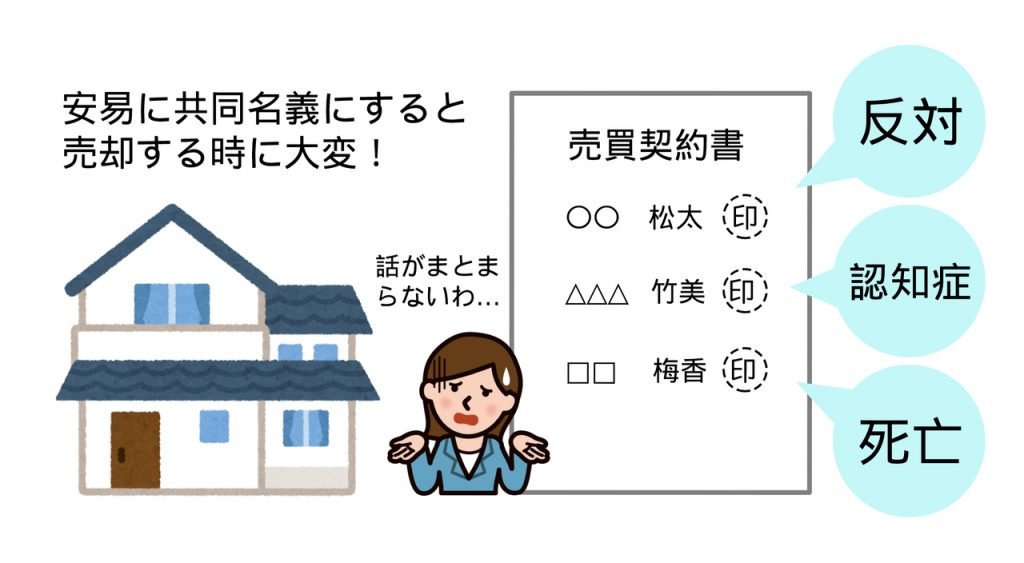

遺産分割協議がまとまらないからといって、安易に相続人全員の共有名義にすると近い将来必ず困ったことになります。

不動産を売却する際には、共有者全員の同意が必要なため、共有者の中に一人でも反対する人がいればいつまでたっても売却することはできません。

また、認知症で判断能力を無くしてしまった方がいれば、成年後見人選任の手続きが必要にあります。

時間が経てば、共有者の方が亡くなってしまうこともあり得ます。そうなるとその方の相続人に連絡を取り、話をまとめなくてはなりません。

時間が経てば経つほど、厄介になります

時間が経てば経つほど、当事者の関係性は希薄になり、権利関係は複雑化していくのが通常であり、解決のためには多大な手間と費用がかかります。

遺産の大部分を不動産が占める場合など、金銭等の支払いでの解決が難しいときは、不動産を売却してその代金を分割、または代償として渡すべきです。

また、売却を前提として共有名義にすることは問題ありませんが、関係者が多い場合や、遠方(特に海外)にいる場合は、売却手続きの手間を考慮して便宜上代表者単独の名義にした方がいいケースもあります。

このあたりは事情によって誰の名義にするべきかが異なるので、相続不動産の売却に精通した司法書士などに相談の上、決めることをおすすめします。

不動産を共有名義にした場合のデメリットについてくわしくはこちらの記事をご覧ください。

相続不動産の売却時に気を付けるべき5つのポイント

無事遺産分割協議がまとまり、売却をすることが決まったとしても、相続した不動産を売却する際は、通常の売却時に比べて気を付けるべき特有のポイントがあります。

1.遺産分割の方法

2.売却時にかかる税金(税控除の特例の適用を受けられるか)

3.売却の方法(不動産会社か一般向けか)

4.売却時の条件(現状引き渡しか建物を取り壊すか)

5.売却の時期

以下、それぞれについて解説します。

遺産分割の方法

遺産の分け方には大きく以下の3つの分割方法があります。

1.現物分割

2.換価分割

3.代償分割

このうち、不動産を売却して売却代金を分割する場合、基本的には2の換価分割(相続した財産を売却して代金を分ける分割方法)を選択することになります。

ただし、相続税申告が必要な場合、「小規模宅地等の特例」という非常に節税効果の大きい特例が使える可能性があります。

「小規模宅地等の特例」は、大まかに言うと、配偶者や同居親族などの一定の条件に当てはまる方が被相続人の自宅不動産を相続すれば、自宅の敷地について8割引きの価格で相続できるという特例制度です。

特例の適用を受けることで、数百万円以上も節税できるケースもあります。

相続全体にかかるコストで考えると、換価分割ではなく、小規模宅地等の特例の適用を受けられる方が不動産を取得した上で代償金を支払う代償分割の方法を選択した方が大きく得をするケースもあります。

相続税の申告が必要な場合は、不動産の売却だけではなく、相続税の負担も考慮して、最終的により多く手元に残せるように、不動産を相続する方を決めるべきです。

また、売却によって譲渡所得が発生しそうな場合は、後述する「空き家特例」や「マイホーム特例」を利用することで税金の負担を軽減できる可能性があります。

これらの特例を受けるつもりであれば、不動産を誰が相続するかをより慎重に決める必要があるので、相続に精通した専門家への相談は必須と言えます。

小規模宅地等の特例についてくわしくはこちらの記事をご覧ください。

売却時にかかる税金

相続した不動産を売却する場合に、「どれだけ高く売れるか」と同じぐらい重要なのが、「税金(譲渡所得税)の負担をいかに抑えるか」です。

不動産を売却した場合、譲渡所得(取得時の価格と売却時の価格の差額、儲け)に対して税金(所得税及び住民税)が課税されます。

譲渡所得税の税率は約20%(所得税15%、住民税5% ※長期譲渡所得の場合)のため、高く売れれば売れるほど納める税金も高くなります。

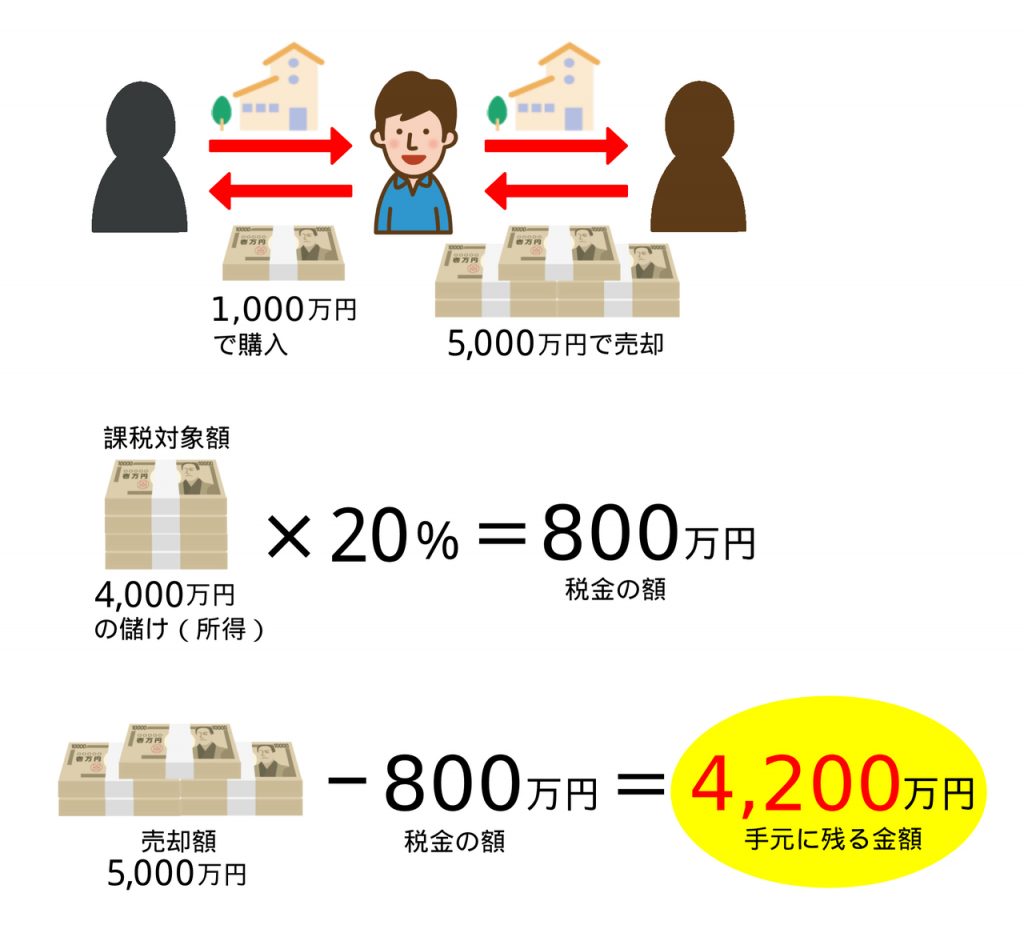

例①:取得価格1,000万円の不動産を5,000万円で売却できた場合

税金の額 4,000万円×20%=800万円

手残り額 5,000万円-800万円=4,200万円

→納税後に実際に手元に残るのは4,200万円

売却時にかかる税金 例①【いくらで購入したか明確な場合】

ただし、課税されるのはあくまで儲けに対してなので、取得費(不動産の取得にかかった費用)が売却価格を上回る場合は一円も税金を払う必要はありません。

しかし、相続した不動産を売却する場合、取得費が非常に低額であったり、そもそもいくらかまったくわからないケースが多いのです。

というのも相続した不動産を売却する場合、取得費として計上できるのは、被相続人(亡くなった方)が取得したときの金額になるためです。(相続したときの時価等ではありません。)

被相続人が不動産を取得したのがかなり昔である場合、今の相場から比べると信じられないくらい安い値段で購入していることがほとんどです。

また、そこまで取得時期が古くない場合でも、取得時の価格がわかる資料(売買契約書や領収書など)を紛失してしまっていて、取得費がわからないというケースも多いです。

取得費が不明な場合や取得価格が売却額の5%よりも少ない時は、売却額の5%を取得費として計上できますが、残りの95%に対しては課税されてしまいます。

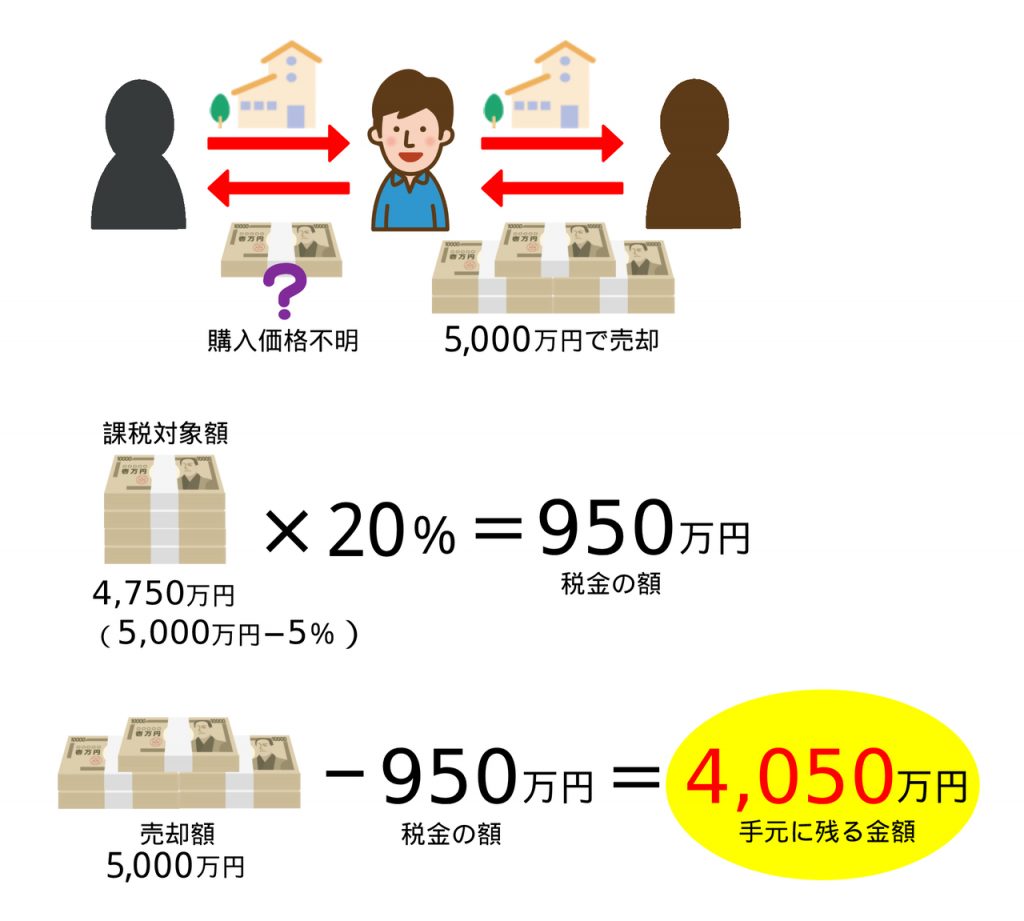

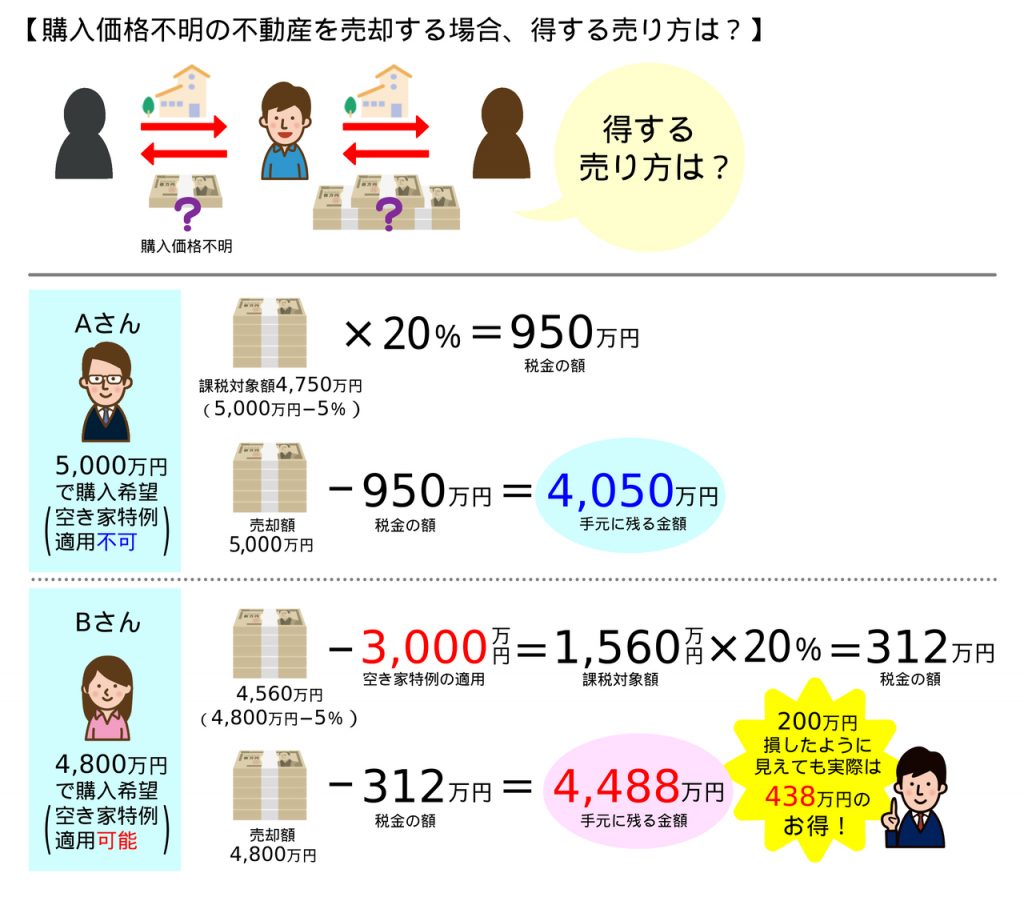

例②:取得価格不明の不動産を5,000万円で売却できた場合

税金の額 4,750万円×20%=950万円

手残り額 5,000万円-950万円=4,050万円

→納税後に実際に手元に残るのは4,050万円

売却時にかかる税金 例②【いくらで購入したか不明な場合】

せっかく高く売却できても、約20%も税金で持っていかれてしまうのは、普通の方にとってはかなり痛いのではないでしょうか。

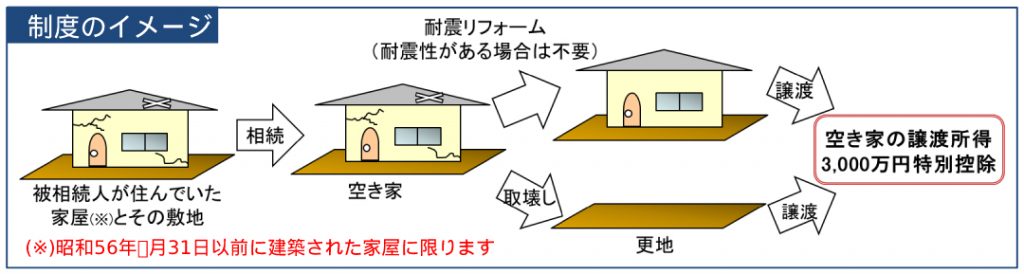

実はこの点、実は相続した不動産が空き家の場合、一定の条件を満たした上で売却をすれば、儲けのうち3,000万円までは課税されないという特例があります。(通称空き家特例と言います。)

空き家特例の適用要件を満たしたうえで売却することで、税金の額は最大600万円も安くなり、その分手残り額も増えます。

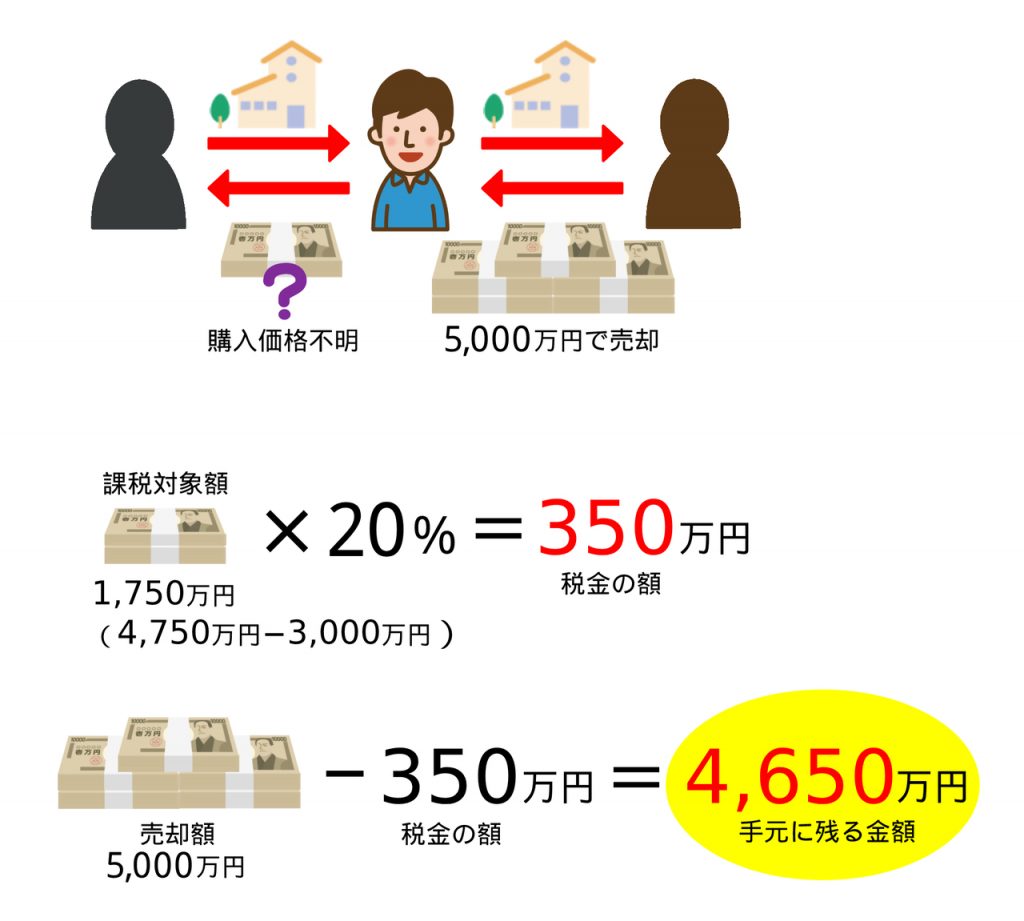

例③:取得価格不明の不動産を5,000万円で売却できた場合(空き家特例を適用した場合)

税金の額 (4,750万円-3,000万円)×20%=350万円

手残り額 5,000万円-350万円=4,650万円

→納税後に実際に手元に残るのは4,650万円

売却時にかかる税金 例③【いくらで購入したか不明な場合(空き家特例を適用)】

例えば購入希望者A(購入希望額5,000万円)とB(購入希望額4,800万円)の方がいる場合、空き家特例のことを何も知らない方であれば、当然Aへの売却を選ぶでしょう。

しかし、Aへの売却条件では空き家特例の適用を受けられず、Bへの売却では受けられるという場合、手元に残る金額を考えると実は大きく損をしてしまうのです。

空き家特例アリとナシ、比較してみると…

また、相続したのが空き家でない場合、そこに住んでいる人が相続した上で売却をすれば、やはり儲けのうち3,000万円までは課税されないという特例があります。(通称マイホーム特例と言います。)

相続した不動産を売却する際は、目先の売却額だけではなく、空き家特例やマイホーム特例等の適用を受けて売却できるかを検討する必要があります。

そのためには、法務や税務の専門家と連携していて、売却の方法や特例適用の条件についても熟知している不動産会社を探して売却を依頼することが重要になります。

相続不動産売却時の空き家特例についてくわしくはこちらをご覧ください。

売却の方法

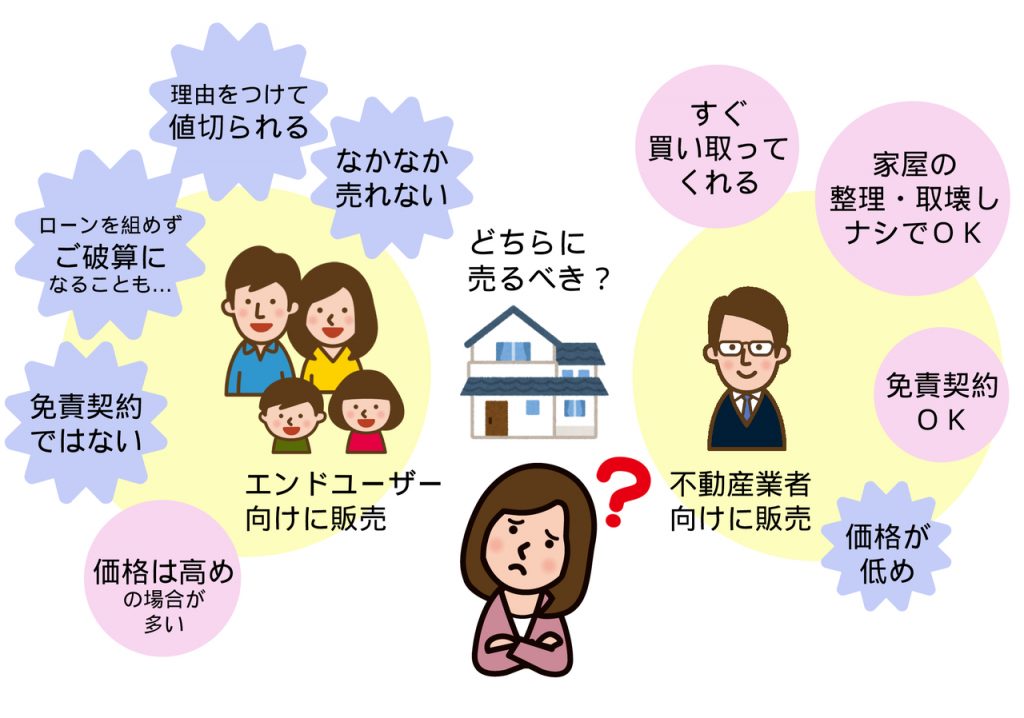

相続した不動産を売却する場合、どうやって売却するかも重要です。

一般的な不動産の場合、不動産会社を通じて広告を出し、エンドユーザー(一般の方)向けに販売することが多いと思います。

しかし、相続した不動産の場合、長い間管理がされておらず家屋の損傷や敷地の荒廃が激しかったり、家屋内で死亡したために事故物件や心理的な瑕疵(きず、欠点)がある物件として取り扱われることも多いです。

そのような物件をエンドユーザー向けに売り出しても、なかなか買い手は付きません。

購入希望の方が見つかっても心理的瑕疵を理由に値下げを求められたり、住宅ローンを組めないため、購入をあきらめるというケースも少なくありません。

エンドユーザー向けの販売が難しい場合、不動産業者に直接買い取ってもらうという方法があります。

業者向け販売の場合、売却価格はエンド向けに比べて低くなりますが、融資を受けずにすぐに買い取ることや、家屋内の整理や家屋の取り壊しなしで現況のまま買い取ることが可能ということも多く、手離れがいいのが特徴です。

また、相手は不動産のプロなので、万が一売却成立後に雨漏りや軽微な土壌汚染などの瑕疵が見つかっても、修補や損害賠償などの責任を売主に追及しない(免責)という内容で契約することが可能です。(免責条項が無ければ「契約不適合責任」として売主が責任を負います。)

不動産を誰に売るかも大きな問題です!

どちらの方法で売却するのが良いかは、建物の築年数、設備の老朽化具合、法律や条例による建築制限の有無、被相続人の死亡場所、市場の需要と供給等によって異なるので、相続物件の取り扱い実績が多数あり、不動産業者向け、エンドユーザー向け、どちらの売却方法にも対応してくれる不動産会社に依頼するのが安心でしょう。

売却時の条件

戸建て物件の場合、建物を残したまま売却するのか、取り壊して更地の状態で売却するのかは重要です。

建物が新しい場合や、古くても最新の設備にリフォームしている場合は、建物付きでも需要がありますが、相続した物件は一般的にかなり築年数がたっていることが多く、更地にしないと需要がない(値段が伸びない)ことがほとんどです。

建物の解体費用は地域によっても異なりますが、木造50坪の一般的な一戸建てでも150~200万円程度はかかります。庭石や樹木などの撤去が必要な場合はさらに費用がかかります。

不動産業者に売却する場合、提携の解体業者を使って解体費を安くあげることができるという事で、古い家屋付のまま買い取ってくれるということも多いです。

解体費の分少し価格は下がりますが、手元資金から解体費用を出すのが難しい場合は有力な選択肢になるでしょう。

ただし、先に紹介した「空き家特例」の適用を受けて売却をするつもりであれば注意が必要です。

空き家特例の適用を受ける場合、「家屋を取り壊してから(又は耐震工事を施してから)売却すること」が条件の一つになっています。

売却後すぐに買主が取り壊した場合でも特例の適用は受けられないので、事前に家屋の取り壊し、引き渡し時期について契約で定めておく必要があります。

※2024年以降の売却については、引き渡し後、翌年2月15日までに買主が取り壊せば特例の適用が受けられるようになります。

一般的な不動産会社では空き家特例の適用要件にまで精通している所は少ないので、相続に強い不動産会社や専門家に相談することをおすすめします。

売却の時期

相続した不動産を売却する場合、売却の時期も重要になります。

先に紹介した「空き家特例」の適用を受けて売却をするつもりであれば、「相続してから3年以内(正確には相続開始した年の3年後の年末まで)」に売却しなければ特例の適用を受けることはできません。

また、相続税を納めた場合、「相続開始から3年10か月以内」に売却をすれば、譲渡所得計算の際に納めた相続税の一部を取得費に加算できます。(相続税の取得費加算の特例と言います。)

ただし、相続税の大きな節税効果のある「小規模宅地等の特例」の適用を受ける場合、相続税の申告期限(相続開始から10か月後)までに売却をしてしまうと、特例の適用を受けられなくなるため、引き渡しの時期には注意が必要です。

空き家特例等の適用を受けない場合でも、時間が経てば経つほど管理のコストがかかり、手元のお金は目減りしていくので、基本的には速やかに売却を目指して行動しましょう。

相続したのが借地の場合

相続した不動産が借地であっても売却することは可能です。

ただし、借地の場合、売却にあたって地主(土地の所有者)の承諾が必要になります。承諾を貰うにあたっては、一定の承諾料を支払うのが一般的です。

これらのことから借地は通常の不動産と比べて買い手が付きにくいため、借地を専門的に取り扱っている不動産業者への相談は必須と言えます。

また、地主によっては、借地を相続した場合、相続登記を行う前に連絡して許可を得るように言ってきたり、相続するにあたって名義変更料等を要求してきたりする方もいます。

これらの要求には法的根拠はないので無視してもいいのですが、今後の付き合い、特に売却時には必ず地主の承諾が必要なことを考えると、いたずらに関係を悪くすることは得策ではありません。

きちんと手順を踏み、説明をすれば裁判で争ってまで無理な主張をする地主は少ないです。

余計なトラブルに巻き込まれないように、借地を相続した場合は、まずは借地の名義変更や売却にくわしい司法書士などの専門家に相談することをおすすめします。

相続したのが共有持分の場合

相続した不動産が共有持分でも売却することは可能です。

通常は他の共有者と一緒に不動産全部を売却することが多いですが、どうしても他の共有者と折り合いがつかない場合は、共有者に持分の買取を請求することや、裁判で共有状態の解消を求めることも可能です。

また、売却価格は相場よりかなり低くなってしまいますが、共有持分のみを第三者(専門の不動産業者)に売却することも可能です。

いずれにしても、きちんと手順を踏まなければ売却はできないので、共有物の分割や共有持分の売却に詳しい専門家に、一度相談してみることをおすすめします。

まとめ

相続を機会に家族の仲がこじれるのは稀な話ではありません。ですが少なくともこれを読んでいる皆様にはそうなっていただきたくないです。

相続した不動産を適切に売却することは、余計な負担やトラブルを避けるための方法の一つです。

遺産分割協議が整わないからといって、放置したり、安易に共有名義にすると近い将来必ず困ったことになります。

何より利用しない不動産の税金を納めるのは無駄ですし、いつかその内と思って後回しにしているうちに資産価値はどんどん減少していきます。

相続して数年以内に売却すれば特例による税控除が認められる場合もあります。

亡くなった被相続人の方も家族の幸せを一番に考えているはずです。せっかく相続した不動産とは言え、利用予定がない場合は早期に売却を検討しましょう。

不動産売却サポートのご案内

当事務所では相続した不動産の売却に必要なあらゆる手続きをサポートする「相続不動産売却おまかせプラン」など、相続手続きや不動産売却でお困りの方のために様々なプランを用意しています。

売却のために必要な相続登記はもちろん、遺産分割協議書作成が必要な場合は納税額にも配慮した内容をご提案可能です。

売却手続きについても、不動産仲介会社のご紹介や、必要に応じて代理人としてお客様の代わりに売買契約を締結し、売却代金を相続人に分配するなどお客様のニーズに合わせたサポートをご利用いただけます。

ご依頼を検討中の方のご相談は無料なので、お気軽にご相談ください。

当事務所の『相続不動産売却おまかせプラン』は相続手続きに精通した国家資格者が、相続登記から売却代金の分配までまるごとサポートいたします!

| 相続不動産売却サポートプラン |

|---|

| 99,800円(税込109,780円)~ |

| 相続不動産売却代理おまかせプラン |

|---|

| 売却代金の0.55%~要相談 |

※記事の内容や相続手続の方法、法的判断が必要な事項に関するご質問については、慎重な判断が必要なため、お問い合わせのお電話やメールではお答えできない場合がございます。専門家のサポートが必要な方は無料相談をご予約下さい。

お電話でのお問合せはこちら(通話料無料)

0120-546-069