預貯金の相続について知っておきたいこと

ある日突然口座からお金が引き出せなくなった!

大切な人が亡くなった後でも、葬儀をはじめ、やるべきことはたくさんあります。

しばらくの間は悲しむ暇もないほどたくさんの手続きやいろいろな処理に追われ、慌ただしく時間は過ぎていくでしょう。

亡くなった方の預貯金も相続手続きが必要です

「さて、ようやくいろいろな手続きもひと段落して少し落ち着けそうだ。そう言えば葬儀代の支払いもあるし、お金をおろさなくては」

と思い立ち、いつもの銀行口座からお金を引き出そうとしたら口座が凍結されていて引き出せない!

葬儀代はもちろん今後の生活費もあるのにどうしよう、困った・・・

あなたも気をつけないとこんなことになってしまうかもしれません。

ここでは、預貯金の相続手続きの流れ、手続きに必要な書類、手続きでつまずきやすいポイント、相続手続き代行業者の比較など、預貯金の相続手続きにお困りの方へのお役立ち情報をご案内させていただきます。

この記事を参考に、スムーズに預貯金の相続手続きを行っていただければ幸いです。

預貯金の相続手続きに関する無料相談実施中!

預貯金の相続手続きをはじめとして、お客様にどのような手続きが必要なのかをご案内させていただくため、当事務所では無料相談を行っています。

当事務所では、預貯金の相続手続きに関して、数多くのご相談とご依頼を受けています。

このような豊富な相談経験を活かし、お客様に必要な手続きと最適なサポートを提案させていただきますので、お気軽にお問い合わせください。

お電話でのお問合せはこちら(通話料無料)

0120-546-069

亡くなった方名義の口座はやがて凍結されてしまう

銀行などの金融機関は、口座の名義人が亡くなったことを知ると、それ以上口座からお金の移動がないように凍結してしまいます。

間違って相続する権利のない人に支払ってしまうと後で銀行が責任を問われる可能性があるからです。

事前に告知をすると、本当は権利のない人が凍結される前に全部引き出そうとするかもしれないのでいきなり凍結されます。

再び口座からお金を移動するためには預貯金についての相続手続きを行う必要があります。

預貯金の相続手続きの流れ・必要書類

預貯金の相続手続きの流れや手続きに必要な書類は相続関係その他事情によって異なります。

また、各金融機関ごとに多少異なる部分もありますが、一般的にはおおむね以下の通りとなります。

預貯金の相続手続きの流れ

預貯金の相続について必要な手続きと流れは金融機関によっても異なりますが、大体以下の通りです。

| 1.金融機関の口座のある支店に連絡する |

↓

| 2.戸籍等の必要な書類を収集する |

↓

| 3.並行して相続人間で遺産分割協議を行い、誰がどのような割合で預貯金を相続するかを決める(遺言書の通りに分割する場合は不要) |

↓

| 4.銀行所定の用紙に相続人全員で署名、押印して必要書類とともに提出 |

↓

| 5.書類等に不備がなければ1~3週間程度で各相続人 または代表相続人の口座に払い込まれ手続き完了 |

金融機関によっては各支店まで出向かなくても相続専門の部署がまとめて対応してくれるところもあります。

また、遺言書がある場合の取り扱いや、郵送による手続き対応、代理人による手続き対応などは各金融機関によって異なります。

気をつけたいのは、金融機関に問い合わせのために連絡した時点で、ほぼ間違いなく口座は凍結されてしまうということです。

※医療費や葬儀代の支払いなどの切迫した事情があるものについては一部の払い戻しに応じてくれる所が多いようですが、取り扱いは金融機関によって異なります。

相続人が自分一人であったり、相続人間で揉めることがなければ2~3週間程度で手続きが完了するため、問題ないかもしれませんが、相続人間の話し合いが終わらなければいつまでたっても凍結されたままです。

ちなみに・・・

2019年の改正相続法施行により、一定の金額については各相続人が単独で払い戻しを受けることができる「相続預貯金の仮払い制度」が始まりました。

しかし払戻しには戸籍等の必要書類を提出して金融機関の承認を受ける必要があります。

書類の提出から振込まで3週間以上かかることもあるので、至急お金が必要な方は気を付けましょう。

相続預貯金の仮払い制度についてくわしくはこちら

預貯金の相続手続きに必要な書類

預貯金の相続手続きに必要な書類は相続関係等の事情によって異なります。

また、金融機関によって多少異なりますが、大体以下のものは必要になるでしょう。

くわしくは各金融機関にお問い合わせください。

- 被相続人(亡くなった方)の戸籍(除籍)謄本等

- 相続人全員の戸籍謄本等

- 相続人全員の印鑑証明書

- 遺言書(ある場合)*1

- 遺産分割協議書(遺言書がない場合)*2

*1.遺言書がある場合の取り扱いは各金融機関で異なるため、それぞれお問い合わせください。

*2.遺産分割協議書はあった方がいいですが、絶対に必要なわけではありません。

残高証明書や取引履歴の発行について

相続税申告が必要な場合など、相続の状況によっては、残高証明書や取引履歴(取引明細や入出金明細という事もあります)が必要になることがあります。

被相続人の残高証明書や取引履歴については、共同相続人の一人からの請求により発行が可能です。

請求には以下の書類が必要となります。

【必要書類】

- 被相続人(亡くなった方)の戸籍謄本(死亡の記載のあるもの)

- 請求者が相続人であることがわかる戸籍謄本等

- 請求者の実印および印鑑証明書(6ヵ月以内のもの)

- 残高証明書発行依頼書(金融機関所定の書類、取引店等でもらえます)

【発行手数料】

残高証明書や取引履歴の発行には各金融機関所定の手数料がかかります。

金額は残高証明書は500円~1000円程度が一般的です。(無料のところもあります)

取引履歴についてはゆうちょ銀行のように期間の長短に関わらず一律の金額(ゆうちょは税込1,100円)というところもあれば、みずほ銀行のように1月あたりいくら(みずほは1月毎330円)というところもあります。

取引履歴は、金融機関の保存期間が10年間のため、最長10年分請求可能ですが、金融機関によっては発行手数料が高額になることもあるので注意しましょう。

【定期預金や定期積積金がある場合】

亡くなった方が定期預金や定期積金などをお持ちだった場合、残高証明書請求の際に、亡くなった日時点の既経過利息を記載するよう依頼してください。

相続税申告の際には定期性預貯金については、相続開始時点までに発生している利息も財産として計上する必要があるためです。

金融機関によっては特に指示しなくても利息まで記載してくれるところもありますが、指示が無ければ記載しないところもあるので念のため確認してください。

なお、金融機関によっては既経過利息については別途請求が必要なとこともあります。

上記書類をご持参のうえ、取引店窓口にお申出ください。

なお、残高証明書請求の際は必ず亡くなった日時点での残高証明書を請求してください。

死後手続き・相続手続き代行についてくわしくはこちら

預貯金の相続手続きの注意すべきポイント

相続をめぐる事情は人によって異なるため、預貯金の相続手続きを行う際には注意すべきポイントがたくさんあります。

その中でも代表的なものについて以下で説明します。

貸金庫がある場合の注意点

亡くなった方が金融機関に貸金庫をお持ちだった場合、預貯金等の相続手続きの際に、貸金庫についても解約(または名義変更)を行う必要があります。

解約や名義変更の際に、未払の貸金庫利用料があれば清算する必要があります。

また、契約内容にもよりますが、貸金庫利用料は年払いのことが多いため、解約すると日割りで利用料が返金されることもあります。

返金された利用料は相続財産として遺産分割や相続税の課税の対象になります。

貸金庫を利用していたかどうか確認する方法ですが、金融機関に直接確認するほか、通帳の履歴を見ることで判明することもあります。(年に1回”貸金庫利用料”等の名目で引き落としがされていることが多いです。)

貸金庫の中に遺言書や預金通帳など相続に関係する重要な資料が保管されていることもあるため、故人名義の貸金庫契約がある事がわかったら、できるだけ早めに中身を確認しましょう。

なお、遺言執行者がいない場合、貸金庫の開扉・格納物の確認のためには原則として相続人全員の同意が必要です。

契約者死亡後の貸金庫の中身の確認や解約手続きについてくわしくはこちら

農協・信用金庫・信用組合・労働金庫等の場合の注意点

農協、信用金庫、信用組合、労働金庫などの金融機関では、最初に口座を開設する際に出資をして会員になっている場合があります。

出資金は預貯金と同様、相続財産となり、相続人への名義変更や解約払戻が可能です。

預貯金の相続手続きをする際に出資金についても手続きをすることになりますが、出資金の払戻(脱退)は、事業年度終了後に行われる通常総会(または総代会)の承認後に行うとしている金融機関もあります。

通常総会(または総代会)の開催は年1回のため、場合によっては預貯金の払い戻しからかなり時間が経った後に出資金が振り込まれることもあるので、誰が受け取るかなどについて、注意が必要です。

また、相続税申告が必要な場合は、出資金も財産として計上しなくてはならないので、残高証明書請求の際は、出資金についても忘れずに証明書の発行を依頼しましょう。

なお、金融機関によっては、相続が発生した場合は自動的に脱退となるため、名義変更はできず、払い戻しの対応のみという所もあります。

戸籍集めなど自分一人でやると結構大変なことも

預貯金の相続手続きは、遺産の分割について特に争いがなければ、そう難しいものではありません。

ただし金融機関の支店担当者は相続手続きについては詳しくないことが多いため、せっかく支店まで出向いても、結局本部の専門部署と都度連絡を取りながらということになり、対応に時間がかかるかもしれません。

また、ほとんどの方は戸籍を収集した経験がないので、いざやってみるとその煩雑さに驚かれるかもしれません。

特に『亡くなった方の出生から死亡までの戸籍』は亡くなった時の住所地の役所に行けば全て揃うとは限りません。

故人が引っ越しを繰り返していれば、それぞれの役所に連絡して戸籍を取り寄せる必要があります。古い戸籍は手書きのため解読するだけでも一苦労と言うこともあります。

せっかく集めた戸籍に不備があればまた金融機関と煩雑なやり取りをすることになります。

子供がいない夫婦の場合は特に大変

相続するのが、亡くなった方の子供のみ、または配偶者と子供であればそれほど問題はないかもしれません。

しかし子供がいなくて、配偶者が相続する場合は要注意です。

この場合、遺言書がなければ、故人の親や兄弟姉妹が法定相続人となるため、遺産分割協議の調整に大変な手間や心労が伴うことがほとんどです。

たとえ遺産分割協議が順調に整っても、必要な戸籍類は子供がいるケースとは段違いに多くなるので相当な時間と労力が必要なことは覚悟しましょう。

また、そうならないように子供がいない夫婦の方は遺言書を書いておきましょう。

相続人の数や取引のあった金融機関の数が多ければ、その分相続手続きも手間と時間がかかります。当事務所では各種金融機関の名義変更もまるごとサポートしておりますので、お気軽にご相談ください。

お電話でのお問合せはこちら(通話料無料)

0120-546-069

死後手続き・相続手続き代行についてくわしくはこちら

預貯金の相続手続きのつまずきポイントについて

預貯金の相続手続きを、ご自身で行う場合多くの方がつまずくポイントとしては、主に以下の4つが挙げられます。

1

平日に窓口に行く時間が取れない。

金融機関の窓口は、ほとんどの場合15時で閉まってしまいます。

中には14時までに受付をしないと駄目、というところもあります。

仕事や家事育児などで忙しい中、わざわざ時間を作って出向くのは厳しい…という方も多いのではないでしょうか。

2

せっかく時間を作って行ったのに、窓口が混んでいて長時間待たされた・手続きができなかった。

相続手続きについては、支店の中でも担当者が決まっていることが多く、窓口が混んでいる場合、1時間や2時間待たされることも珍しくありません。

仕事の合間を縫って窓口に行ったのに、待たされた挙句、結局時間切れで手続きができなかった…という事もあるかもしれません。

また、金融機関によっては、相続手続きは事前に予約をしないと受け付けてくれない所もあります。

そのことを知らずに窓口に行ってしまい、せっかく仕事を休んだのに無駄足になってしまった…という話もよく聞きます。

特に最近は相続手続きについては原則として事前予約が必要としている所が増えており、長時間待たされたり、予約を取れるのがかなり先の日付になってしまうことが多いようです。

3

戸籍等の必要書類を揃えたはずが、不備を指摘され、何度もやり取りをする羽目になった。

金融機関での相続手続きの際は、戸籍謄本の他、遺産分割協議書や遺言書など、相続の状況によってさまざまな書類を提出する必要があります。

特に戸籍謄本については、昔のものは手書きで書かれており判読しづらいため、すべての戸籍が揃ったと思い提出したところ、後になって金融機関から不足分の提出をお願いされてしまったという方も多いです。

また、戸籍や印鑑証明書は有効期限を設定している金融機関が多いため、うっかり期限切れのものを提出してしまい、再提出が必要になってしまったというのはありがちなミスです。

書類の追加や再提出が必要な場合、最初に書類を提出した支店ではなく、相続センターなどの別の部署とやり取りになることも多く、確認に手間取った挙句、違う書類を提出してしまい、何度もやり取りをする羽目になってしまう方も少なからずいらっしゃいます。

4

金融機関や役所の担当者に間違った案内をされても気づかない。こちらが正しいことをうまく説明できない。

相続をめぐる事情は十人十色のため、イレギュラーな事態は普通に発生します。

しかし手続先の担当者は法律家や相続の専門家ではないことがほとんどのため、基本的にマニュアルに沿った対応しかできません。

イレギュラーな事があると、確認に時間がかかったり、最悪の場合、間違った対応をされてしまう事さえあります。(本当は不要な書類を提出してくれと言われたりとか)

そのような対応をされた場合でも、間違っていることがわからなければ、指示に従わざるを得ないでしょうから無駄な手間がかかることになります。

また、仮に相手が間違っていることが明らかでも、こちらが正しい事をきちんと説明してスムーズに手続きを進めてもらうよう取り計らうのは、一般の方には難しいでしょう。

そのような要領を得ないやり取りは、思った以上に非常にストレスになるものです。

面倒な相続手続きをまるごとおまかせしたい方はこちら

預貯金の相続手続きの代行を当事務所に依頼した場合

預貯金の相続手続きについては、上記のようなつまずきポイントがあるため、ご自身で行おうとしたものの、やっぱり専門家に依頼することにした、という方も多いです。

当事務所では、面倒な相続手続きをまるごとおまかせできる「相続まるごとおまかせプラン」をはじめとした相続代行サービスを提供しているので、預貯金の相続手続きについても代行が可能です。

預貯金の相続手続きを、当事務所にご依頼いただいた場合の主なメリットは以下のとおりです。

- 金融機関とのやり取りは基本的に当事務所が行うため、お客様が連絡をしたり、窓口に行ったりする必要はありません。

- 事前予約の要否、郵送対応の可否など、金融機関ごとに異なる手続きの内容を正確に把握しているため、効率よく手続きを進めることができ、最短で完了させることが可能です。

- 相続関係その他の事情によって異なる必要書類の内容や有効期限についても正確に把握しているため、不足書類の取得で手間がかかることはありません。

- 金融機関の数が多い場合は、法務局で「法定相続情報一覧図」を取得するなどして、最小限のコストで効率よく手続きを行うため、戸籍等の原本還付待ちによる時間のロスや、戸籍等を多く取得しすぎたことによる無駄なコストが発生することはありません。

- これまでの相続手続きの豊富な実績から、金融機関の担当者に間違った案内をされても、根拠をもって正しい対応を求めることが可能なため、余計な時間や手間がかかりません。

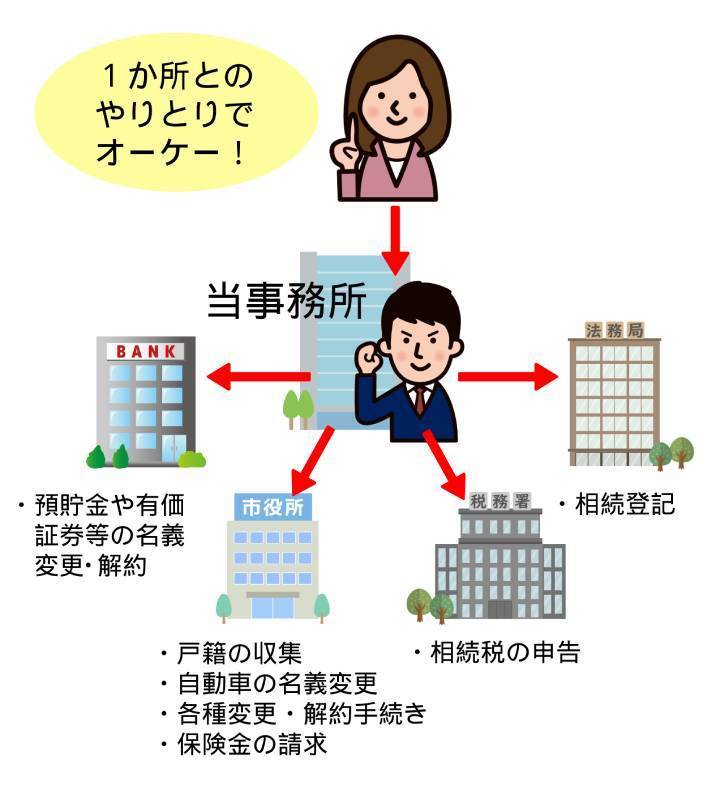

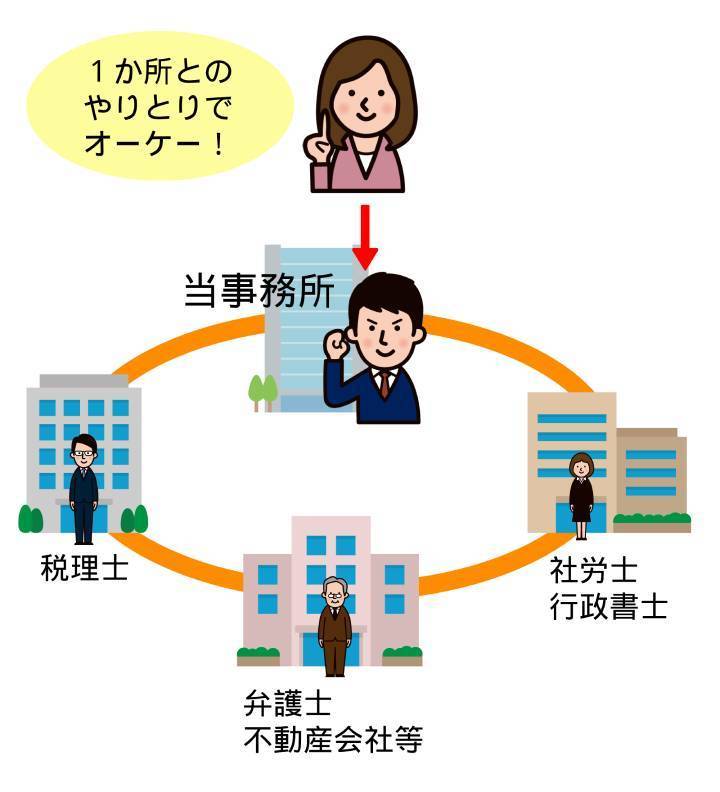

【ご自身で相続手続きを行った場合】

相続手続きが完了するまで、各所すべてに自分で連絡を取り続けなければならない

【当事務所の「相続まるごとおまかせプラン」をご依頼いただいた場合】

やりとりは当事務所1か所だけでOK!

お電話でのお問合せはこちら(通話料無料)

0120-546-069

面倒な相続手続きをまるごとおまかせしたい方はこちら

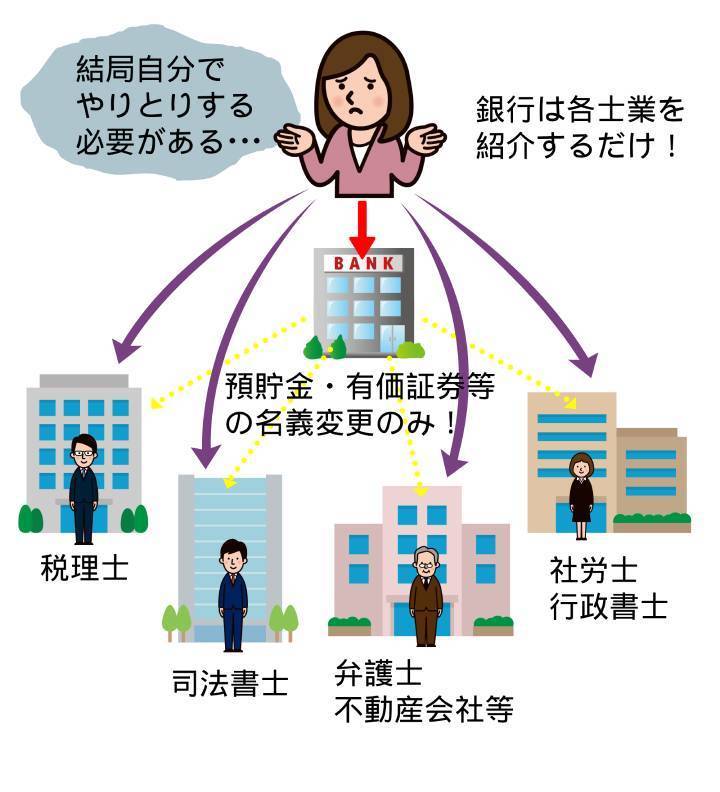

信託銀行等の金融機関に相続手続きを依頼するといくらかかるの?

相続発生後、金融機関に相談に行くと、「他の金融機関や不動産の名義変更含めてうちに全部おまかせいただけますよ」という勧誘を受ける方も多いようです。

当事務所でも金融機関の相続サービスに関するご相談をいただくことが多いので、ここでは多くの金融機関が提供している「遺産整理業務」というサービスについて説明させていただきます。

遺産整理業務とは、一般的に財産目録の作成、遺産分割協議書の作成、預貯金・株式等の各種名義変更、土地建物の相続登記等の相続手続きの一部を代行するサービスのことをいいます。

特に信託銀行では相続サービスに力を入れているため、どの信託銀行も同様の手続き代行サービスを提供しており、お客様の勧誘に力を入れているようです。

金融機関の行う遺産整理業務の料金は、財産額にもよりますが概ね100万円以上となっています。

ただ、代行と言っても登記業務や税申告業務については法律上の制限があり、専門士業以外は行うことができないため、それらの業務については別途司法書士や税理士などの各士業への依頼が必要になります。

もちろん銀行提携の士業の紹介はしてくれますが、各士業への費用・報酬は銀行等への報酬とは別に必要になります。

また、各士業とのやり取りは個別に行う必要がありますが、各士業間で連携しているわけではないので、何度も同じ説明をすることになるかもしれません。

つまり金融機関が行う遺産整理業務は、相続に関する専門的手続きを司法書士、税理士などの各士業へ振り分けることと、預貯金や有価証券等の名義変更の代行が主なサービス内容となります。

銀行が行うのは預貯金等の名義変更と各士業の紹介だけ!

各士業とのやり取りは、お客様自身で個別に行う必要がある

銀行等の遺産整理業務のサポート体系イメージ

金融機関以外に相続手続き代行を依頼することはできる?

一方、当事務所でも亡くなった後の面倒な手続きをまるごとおまかせできる「相続まるごとおまかせプラン」を提供しております。

「相続まるごとおまかせプラン」では、当事務所が窓口となり、預貯金や証券の名義変更だけでなく、不動産の名義変更などの相続手続きのほとんどを代行するほか、必要に応じて各専門家とチームを組んで対応します。

当事務所が手続き全体のスケジュールを把握して、各専門家と連携して対応するため、何度も同じやり取りをする必要はありません。

当事務所が窓口となり、各専門家と連携して手続き全体をサポート

相続まるごとおまかせプランのサポート体系イメージ

面倒な相続手続きをまるごとおまかせしたい方はこちら

相続手続き代行にかかるコストの比較(遺産総額4000万円のケース)

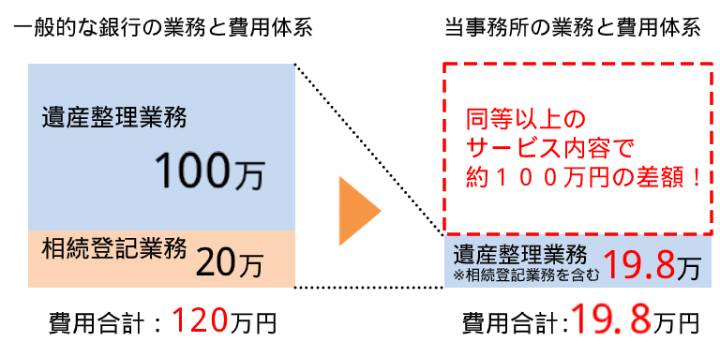

また、コストの面でも銀行等の遺産整理業務と当事務所の「相続まるごとおまかせプラン」では大きな違いがあります。

以下の図は、遺産総額4000万円のケースで、大手銀行等に遺産整理業務を依頼した際に最低でもかかる費用と、当事務所の「相続まるごとおまかせプラン」でかかる費用を比較したものです。

遺産総額が4,000万円のケースでかかる費用の比較

※相続税の申告が必要な場合は、別途税理士費用がかかります。

※上記は目安です。実際の費用は相続関係その他の事情によって異なります。

上記の通り、大手銀行等の遺産整理業務の報酬は最低100万~となっています。

これに加えて相続登記が必要な場合は司法書士報酬が、相続税申告が必要な場合は税理士報酬が、別途必要になります。

一方「相続まるごとおまかせプラン」の最低報酬額は司法書士による登記報酬を含めて198,000円 (税込 217,800円)となっていますので、遺産の内容によっては出費を5分の1以下に抑えることができます。

当事務所に依頼いただいた方が、サービス内容も手厚い上、不要な費用が掛からず、断然リーズナブルに解決することができます。

信託銀行等と当事務所のサービス内容の比較

| 当事務所 | 大手銀行・信託銀行 | |

|---|---|---|

| 名称 | 相続まるごとおまかせプラン | 遺産整理業務 |

| 業務内容 | ・相続人の調査(戸籍の収集) ・相続財産の調査・財産目録の作成 ・相続関係説明図の作成 ・遺産分割協議の調整、協議書の作成 ・預貯金の解約・名義変更 ・有価証券、投資信託の解約・名義変更 ・不動産の名義変更(相続登記) ・保険金・年金の請求サポート ・相続税の申告サポート(協力先税理士が担当) ・相続不動産の運用・売却サポート ・その他数十種類もの届出・手続きについてのご相談、サポート | ・相続人の調査(戸籍の収集) ・財産目録の作成 ・預貯金の解約・名義変更 ・有価証券、投資信託の解約・名義変更 その他の業務は基本的に「お客様」か「専門士業」に任せます。 また、銀行提携の各士業(司法書士、税理士など)への費用は別途必要になります。 |

| 料金 | 198,000円~ (税込217,800円~) | 1,100,000円(税込)以上 |

預貯金の相続手続きについてのよくある質問

ここからは預貯金の相続手続きのご相談の際によく受ける質問を、Q&A形式で解説します。

身近な人が亡くなった後に必要な180の手続きリストはこちら

面倒な相続手続きをまるごとおまかせしたい方はこちら

急いで手続きが必要な方は専門家に相談しましょう

口座が凍結されたままでも全然かまわないという方は少ないでしょう。

だからと言って凍結前にすべて引き出してしまったりすると、後で遺産分割協議の際に必ず揉める原因になります。

また、予想外の借金が見つかった場合に相続放棄が認められない可能性もあります。

すみやかに預貯金の払い戻しが必要な方、他の相続人とのやり取りが面倒な方、平日に金融機関や役所に行く時間がない方、ご高齢のため自分で動くのが難しい方などは、預貯金の相続手続きについて専門家に相談されてみてはいかがでしょうか。

預貯金の相続手続きを含む相続手続きは当事務所におまかせください!

当事務所では預貯金のほか、株式や投資信託の相続手続きについてもすべてお任せいただけるプランをご用意しています。

また、亡くなった方を被保険者とする生命保険金の請求手続きについても代行することが可能です。

これらの手続きを含めた相続手続きのすべてをお任せしたい方のために『相続まるごとおまかせプラン』をご用意しています。お気軽にご相談ください。

| 相続まるごとおまかせプラン |

|---|

| 198,000円(税込 217,800円)~ |

お電話でのお問合せはこちら(通話料無料)

0120-546-069