生前贈与で贈与税を支払うと損?その認識は間違いかも

贈与税は相続税より高い?

贈与税と言えば、『よくは知らないけど、何となくすごく高そう』というイメージをお持ちの方もたくさんいると思います。

実際、節税面での相続対策が特に不要な方にとっては、その認識は正しいものと思われます。

贈与税は本当に高い税金なのでしょうか?

しかし、相続税の基礎控除額を超える財産をお持ちの方、何らかの相続税対策が必要な方にとってその認識は、間違っている可能性があります。

特に資産が相続税の基礎控除額を3000万円以上上回りそうな方は、相続税を支払うより贈与税を支払って贈与してしまった方が、節税できるケースが多いのです。

ここでは、基礎控除額を超えて贈与した場合の税額と、それによって減らせる相続税の税額を比較して、『贈与税を支払うと得をする』ケースとその仕組みについて解説します。

最も節税効果の大きい贈与額や、資産額ごとの最適な贈与額についても解説するので参考にしてみて下さい。

相続手続き・生前対策に関する無料相談実施中!

相続に向けて生前にできる対策や、相続が発生した場合にどのような手続きが必要なのかをご案内させていただくため、当事務所では無料相談を行っています。

当事務所では、円満相続を実現するための生前対策や、身近な人が亡くなった後に必要な相続手続きに関して、数多くのご相談とご依頼を受けています。

このような豊富な相談経験を活かし、お客様に必要な手続きと最適なサポートを提案させていただきますので、お気軽にお問い合わせください。

お電話でのお問合せはこちら(通話料無料)

0120-546-069

贈与税の110万円非課税枠

まず、前提として贈与税の110万円の非課税枠(基礎控除)について正しく知っておきましょう。

贈与税の課税方式は2種類

贈与税の課税方式には暦年課税(通常の課税方式)と相続時精算課税(利用には申告が必要)の2種類があります。

このうち相続時精算課税を利用して贈与しても、ほとんどのケースで相続税の節税効果は小さいです。

今回解説するのも、暦年課税方式による贈与(暦年贈与)についてです。

暦年課税では、年間にもらった額に対して毎年贈与税が課税されます。

相続時精算課税についてくわしくはこちらをご覧ください。

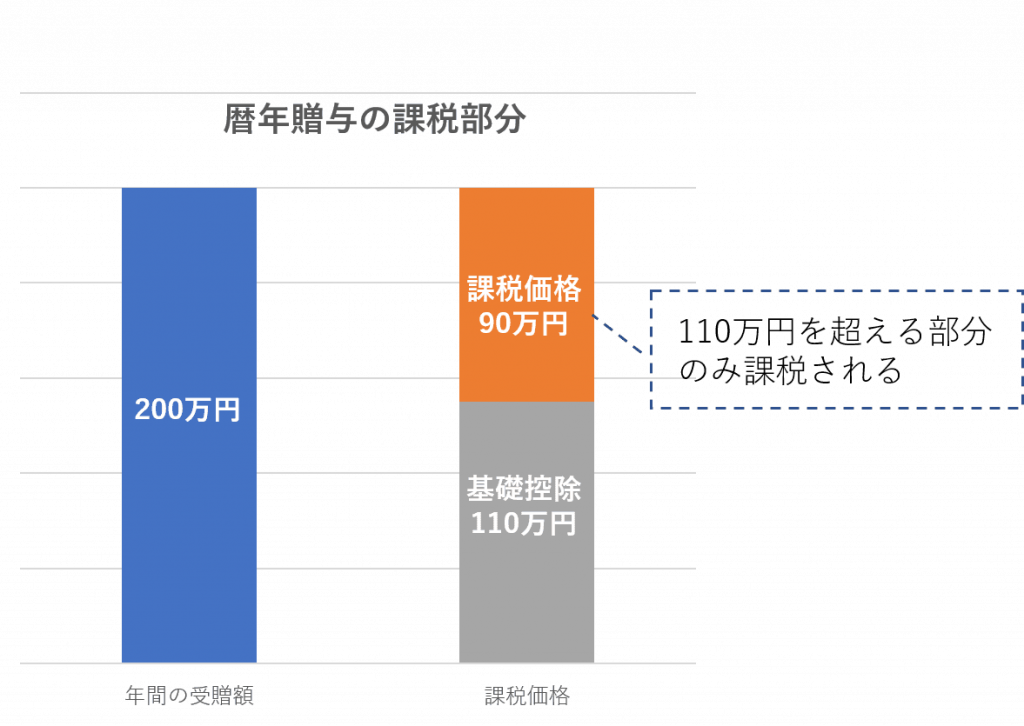

課税されるのは110万円を超える部分のみ

暦年課税方式で贈与税が課税されるのは、贈与された財産のうち110万円を超える部分についてです。

例えば年間200万円をもらった場合に課税されるのは、200万円全額ではなく、90万円に対してです。

年間の受贈額と課税価格の比較(クリックで拡大します)

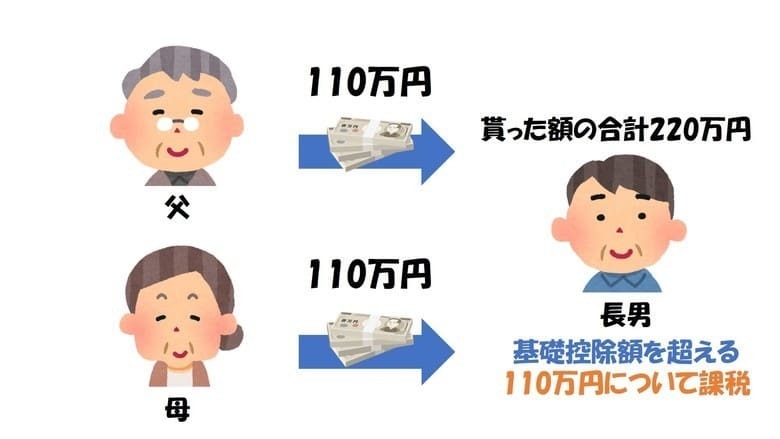

基礎控除額は『もらう人』一人あたり110万円まで

贈与税は財産をもらった人が支払うものなので、課税の対象となる額は、年間にあげた額ではなく、もらった額になります。

基礎控除の110万円も『もらう人』一人あたり110万円です。

たとえば、息子が父と母からそれぞれ110万円ずつもらった場合、あげる人が増えたからと言って基礎控除額が2人分の220万円になるわけではなく、基礎控除額を超える110万円に対して課税されます。

複数の人からもらった場合(クリックで拡大します)

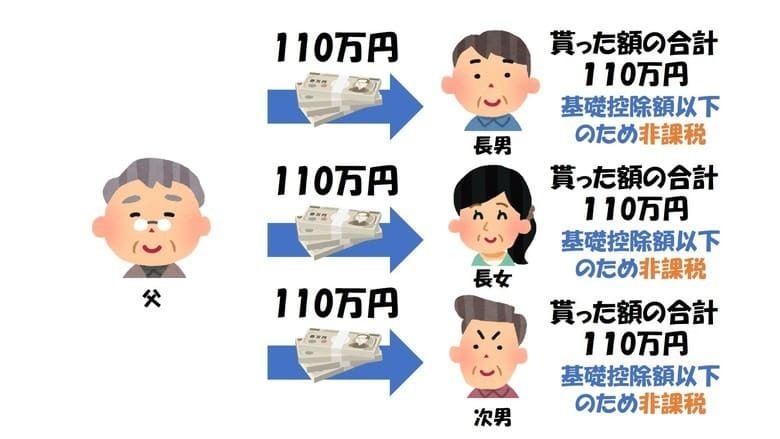

逆に父が子供たち3人にそれぞれ110万円ずつあげたとしても、一人当たりのもらった額は基礎控除以下なので贈与税は課税されません。

複数の人にあげた場合(クリックで拡大します)

そのほかの贈与税の基礎知識についてくわしくはこちらをご参照ください。

贈与税と相続税の比較

贈与税と相続税は表裏一体の関係にあります。

効果的な生前贈与を行うためにそれぞれの関係について正しく認識しておきましょう。

贈与税の税率

贈与税の税率には一般税率と特例税率の2種類があります。

父母や祖父母などの直系尊属から20歳以上の子や孫の贈与については、低い方の特例税率が適用されます。

配偶者や兄弟姉妹からの贈与など、それ以外のケースでは一般税率が適用されます。

贈与税の税率は以下の通りです。

■贈与税の速算表(一般税率)

| 課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | なし |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1000万円以下 | 40% | 125万円 |

| 1500万円以下 | 45% | 175万円 |

| 3000万円以下 | 50% | 250万円 |

| 3000万円超 | 55% | 400万円 |

■贈与税の速算表(特例税率)

| 課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | なし |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1000万円以下 | 30% | 90万円 |

| 1500万円以下 | 40% | 190万円 |

| 3000万円以下 | 45% | 265万円 |

| 4500万円以下 | 50% | 415万円 |

| 4500万円超 | 55% | 640万円 |

相続税の税率

相続税の税率は以下の通りです。

| 課税価格 | 税率 | 控除額 |

|---|---|---|

| 1000万円以下 | 10% | なし |

| 3000万円以下 | 15% | 50万円 |

| 5000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1700万円 |

| 3億円以下 | 45% | 2700万円 |

| 6億円以下 | 50% | 4200万円 |

| 6億円超 | 55% | 7200万円 |

なお、相続税にも基礎控除があり、その額は3000万円+(600万円×法定相続人の数)です。

贈与税と相続税の関係

上記の贈与税と相続税の税率を見比べてどう思われたでしょうか。

『200万円以下でも10%もかかるなんてやっぱり贈与税は高い、支払うと損だ』と思いませんか?

確かに、一見贈与税の方が税率が高いようにも思えますが、果たして本当にそうでしょうか。

相続税は財産総額に対して(正確には基礎控除額を超える課税価格に対して)課税されるのに対して、贈与税は贈与した財産額に対して課税されます。

財産総額が5000万円の人と5億円の人に適用される相続税の税率は全く異なりますが、この両者が500万円を贈与した場合の贈与税の税率は全く同じです。

そして贈与すれば財産総額は減るので、相続税の税額は減るという関係にあります。

具体的には以下のようになります。

法定相続人が子供2人の場合

【相続税の総額】

(1)財産総額5千万円 相続税総額 80万円

(2)財産総額5億円 相続税総額 1億5210万円

※相続税(総額)の計算方法

- 財産総額-基礎控除額{3000万円+(600万円×法定相続人の数)}=課税遺産総額

- 1で求めた課税遺産総額を各相続人の法定相続分であん分する。

- 2で求めた各相続人の(仮の)課税価格から、速算表を使ってそれぞれの相続税額を計算する。

- 3で求めた各相続人の相続税額を合算する。

【子に500万円贈与した場合の贈与税の税率および税額】

・財産総額に関わらず 税額 48万5000円(特例税率)

※贈与税の計算方法

- 年間に贈与を受けた額の合計-基礎控除額110万円=課税価格

- 課税価格×税率-控除額=贈与税額

【子に500万円贈与した場合の相続税の税率および税額】

(1)財産総額5千万円-500万円=4500万円 相続税総額 30万円

(2)財産総額5億円-500万円=4億9500万円 相続税総額 1億4985万円

上記のケースで支払う相続税の額を比べると・・・

(1)財産総額5千万円

・全く贈与しなかった場合80万円>500万円贈与した場合30万円

→500万円贈与することによって減らせる相続税の額50万円

・支払う贈与税の額48万5000円<贈与によって減らせる相続税の額50万円

→贈与税を支払って500万円贈与した方が1万5000円お得

(2)財産総額5億円

・全く贈与しなかった場合1億5210万円>500万円贈与した場合1億4985万円

→500万円贈与することによって減らせる相続税の額225万円

・支払う贈与税の額48万5000円<贈与によって減らせる相続税の額225万円

→贈与税を支払って500万円贈与した方が176万5000円お得

このようにいずれも贈与税を支払って贈与した方がお得という結果になりました。

特に財産総額が大きい場合はかなりの節税効果があることがわかります。

要は

支払う贈与税の額<贈与によって減らせる相続税の額

となるように贈与すればいいのです。

ここで、

『でも110万円ずつ贈与すれば贈与税もかからないんだからもっとお得なのでは?』

と思われるかもしれません。

確かに、財産総額が相続税の基礎控除額を大幅に上回るほどではない方(上記で言う5000万円の場合)であれば、110万円以下の贈与を何年か続けることで十分な対策になるでしょう。

しかし、財産総額が5億円の方が毎年110万円ずつ10年間贈与しても1100万円しか減らせません。

子供や孫など10人に110万円ずつ10年間贈与しても1億1000万円しか減らせません。減らせる相続税の額は5~6千万円程度です。

一方、この方が10人に年間300万円ずつ10年間贈与すると3億円減らすことができます。

支払う贈与税の税額は10年間で1900万円ですが、減らせる相続税の額は1億円を軽く超えるでしょう。

節税対策としてどちらがより効果的かは明らかです。

また、相続開始前3年以内*の相続人への贈与は相続財産に加えられてしまう、認知症等で判断能力が無くなってしまうと以降は贈与できない、といったことも考えると、対策のための時間はそれほど残されていないかもしれません。

*2024年以降にされた贈与については7年以内

財産総額がそれほど大きくない方でも、贈与額について一考の余地はあります。

円満相続を実現するための生前対策のご相談はこちら

なぜ贈与税は高いと思われているのか?

ではなぜ、相続税より贈与税を支払った方が安くなるケースが多いにもかかわらず、一般的に『贈与税は高い』と思われているのでしょうか?

その理由は、

『そもそも生前贈与等で節税対策をする必要のある方が少ない』

ということにあります。

節税対策が必要な人、言い換えれば相続税の申告が必要になりそうな方は、年間に発生する相続の数から言えばほんの一握りです。

割合で言うと1割程度にしかなりません。

地価の高い都心部に限れば2~3割になるかもしれませんが、それでも大多数の方は納税はもちろん申告すら必要ありません。

相続まで待てば無税で手に入るのに、わざわざ贈与税を支払ってまで贈与されたいと思う方は少ないでしょう。

相続税の申告が必要ない方にとって、贈与税は支払う必要のないとても高い税金という事になります。

つまり、大多数の方にとっては『贈与税は高い』税金であり、

『贈与税を支払うと損する』、この認識は間違っていません。

ただし、ここまで読んでお分かりの通り、相続税対策が必要な方にとってはこの認識は正しいとは言えません。

金額によってはむしろ

『贈与税は(相続税に比べれば)安い』とさえ言えるでしょう。

『贈与税を支払うと得する』ケースが多いことはこれまで述べてきた通りです。

生前贈与が相続税の節税になるのは知っているけど、贈与税を支払うと何となく損する気がするからとりあえず110万円以下の贈与を毎年続けている、という方は多いと思います。

もちろん相続税には各種の控除や特例が使えるため、むやみやたらに多額の贈与をすればいいというわけではありませんが、状況によってはより大きな額の贈与を考えるべきかもしれません。

円満相続を実現するための生前対策のご相談はこちら

節税効果が最大になる贈与額の目安

※これから解説するのは少々ややこしい話なので、苦手な方は先ほど解説した通り、とりあえず

支払う贈与税の額<贈与によって減らせる相続税の額

となるように贈与すればいい、ということだけ覚えておいてここは読み飛ばしてしまってかまいません。

ところで、『じゃあ一体いくら贈与するのが最も効果が高いの?』と思われた方もいるかもしれません。

最適な贈与額は、資産構成、贈与する相手の人数、贈与する期間その他の事情を考慮して決定すべきです。

しかしそういった諸条件を無視して、あえてその時点で最も効果の高い贈与額を出すならば、

相続税の負担率>贈与税の負担率

となる範囲でできるだけ大きな金額ということになります。

負担率とは、相続人等が実際に取得した財産の金額に対して何%の税金を負担することになるか、という割合を示すもので、実効税率とも言います。

相続税の負担率より低い負担率で贈与した場合は、相続するより少ない負担で財産を移転できたという事になります。

逆に相続税の負担率より高い負担率で贈与した場合は、負担が大き過ぎた=最も効果の大きい贈与額ではなかったという事になります。

※贈与税の負担率が相続税の負担率を少しでも超えると節税効果が全くないというわけではありません。最も効果的ではない、という話です。

負担率は

【相続税の場合】

相続税の総額÷遺産総額(基礎控除前の額)×100

【贈与税の場合】

贈与税の額÷贈与額(基礎控除前の額)×100

という計算式で求めることができます。

先ほどの例(子供2人が法定相続人、贈与税は特例税率)でいうと、

財産総額5000万円の場合の相続税の負担率は

80万÷5000万=1.6%

財産総額5億円の場合の相続税の負担率は

1億5210万÷5億=30.4%

贈与額500万円の場合の贈与税の負担率は

48.5万÷500万=9.7%

となります。

効果の最大化という点で言えば、財産総額5000万円の方が500万円を贈与するのはあまり効果的ではなく(贈与のし過ぎ)、財産総額5億円の方が500万円を贈与するのも最も効果的とは言えない(もっと贈与できる)という事になります。

ちなみにこの場合、財産総額5000万円なら年間110万円程度、5億円なら年間2000万円程度の贈与をするのが最も効果が大きいという事になります。

もっとも、この方法によって求められるのは、あくまでその時点での節税効果が最大となる額です。

贈与によって財産総額が変われば負担率も当然変わるので、一度計算した額を毎年同額出せばいいというわけではありません。

この方法によって求められる額はあくまで一つの目安として考えてください。

ただ、高額の資産がある方は、かなりの額を贈与して相続税を支払っても、より大きな効果が見込めるという事は知っておきましょう。

■参考:贈与税の負担率(一般税率)

| 贈与額(単位:万円) | 贈与税額(単位:万円) | 負担率(単位:%) |

|---|---|---|

| 200 | 9 | 4.5 |

| 250 | 14 | 5.6 |

| 300 | 19 | 6.3 |

| 350 | 26 | 7.4 |

| 400 | 33.5 | 8.4 |

| 450 | 43 | 9.6 |

| 500 | 53 | 10.6 |

| 550 | 67 | 12.2 |

| 600 | 82 | 13.7 |

| 700 | 112 | 16.0 |

| 800 | 151 | 18.9 |

| 900 | 191 | 21.2 |

| 1000 | 231 | 23.1 |

■参考:贈与税の負担率(特例税率)

| 贈与額(単位:万円) | 贈与税額(単位:万円) | 負担率(単位:%) |

|---|---|---|

| 200 | 9 | 4.5 |

| 250 | 14 | 5.6 |

| 300 | 19 | 6.3 |

| 350 | 26 | 7.4 |

| 400 | 33.5 | 8.4 |

| 450 | 41 | 9.1 |

| 500 | 48.5 | 9.7 |

| 550 | 58 | 10.5 |

| 600 | 68 | 11.3 |

| 700 | 88 | 12.6 |

| 800 | 117 | 14.6 |

| 900 | 147 | 16.3 |

| 1000 | 177 | 17.7 |

円満相続を実現するための生前対策のご相談はこちら

資産総額別贈与額の目安

ここで、

『負担率なんて難しくてよくわからないから、手っ取り早く自分がいくら贈与すればいいか知りたい』

あるいは

『負担率の考え方は分かったけど、そうは言っても自分がどのくらいの額を贈与すればいいかわからない』

と思われた方も多いと思います。

そこでここからは、資産総額別に年間贈与額の目安と贈与の際の注意点について解説します。

資産額は一つの判断基準にすぎないため、あくまで目安程度ですが、参考にしてみてください。

実際には資産の構成や相続人・関係者の数や関係性、余命、健康状態等によって取るべき対策は異なるので、本格的に相続対策をお考えの方は専門家への相談をおすすめします。

なお、ここでいう資産総額とは、小規模宅地等の特例などの各種の控除や特例の適用を受ける前の正味の財産の総額を指すものとします。

資産総額5000万円以下の方

受贈者一人当たりの年間贈与額の目安

- 基礎控除額以下(110万円以下)

おすすめの贈与方法

- 子供や孫への教育資金や生活費(結婚資金など)の都度贈与

- 暦年贈与(子供や孫へ数年間)

贈与の際の注意点

- 特に対策をしなくても基礎控除額以下になる可能性が高いため、過度の節税は控える。

- 生命保険金の活用など、他の対策の方が優先度は高い。

- 税務署に贈与を否認されないために、贈与契約書などの客観的な証拠を残しておく。

- 相続人間で不公平が生じないように、相続人それぞれの家庭に平等に贈与する。

- 場合によっては遺言書作成などで紛争防止のための対策も取っておく。

資産総額5000万円以下の方は、相続税の申告時に小規模宅地等の特例などの各種の特例や控除の適用を受けることによって、特に対策をしなくても相続税の基礎控除額を下回る可能性が高いです。

対策をするとしても、一時払の生命保険への加入などによる対策を優先すべきかもしれません。

生前贈与するなら、まずは教育資金や生活費として必要な都度贈与した方がいいでしょう。

※教育資金や生活費の都度贈与は額の大小にかかわらず非課税です。

それ以外に贈与するとしても基本的には基礎控除額以下の贈与を何年か続けることで十分でしょう。

特例の適用を受ける前の正味の遺産額が基礎控除額を下回れば、相続税の申告すら不要なので、出来ればそこを目指しましょう。

ただしもしもの時に備えて、すぐに使える金融資産はある程度確保しておく必要があります。くれぐれも贈与のし過ぎには注意しましょう。

また、基礎控除額以下の贈与では贈与税の申告が不要なため、死後に税務署から贈与の事実はなかったと認定されるリスクが高いです。

そうなってはせっかくの対策が水の泡なので、毎回贈与契約書を作成するなどして贈与あったという客観的な証拠を残しておきましょう。

信託銀行等が提供する暦年贈与サービスを利用すれば、記録が残る形での贈与を比較的簡単に行うことができます。

なお、この層は遺産分割調停や審判に持ち込まれる件数、すなわち遺産分割をめぐってトラブルになる件数が最も多い層です。

背景には実家不動産が遺産の大部分を占めるため、公平に分割するのが難しいケースが多いなどの事情があります。

資産構成や相続関係によっては、相続税対策よりも、遺言書作成など揉めないための相続対策の方が大切かも知れません。

生前贈与の際も、各相続人の家庭に偏りなく贈与して、くれぐれも余計な争いの種を蒔かないよう心がけましょう。

円満相続を実現するための生前対策のご相談はこちら

資産総額5000万円から1億円までの方

受贈者一人当たりの年間贈与額の目安

- 基礎控除額以下(110万円以下)~310万円

おすすめの贈与方法

- 子供や孫への教育資金や生活費(結婚資金など)の都度贈与

- 暦年贈与(子供や孫へ数年~長期間)

- 子供や孫への住宅取得等資金の贈与

- 子供や孫への教育資金の一括贈与

贈与の際の注意点

- まずは住宅取得資金や教育資金の贈与など使途が限定された贈与を優先。

- 贈与しすぎることのない様に、複数の相続人や関係者に少しずつ慎重に贈与する。

- 定期贈与とみなされないように、毎年違う時期に違う金額を贈与する。

- 税務署に贈与を否認されないために、贈与契約書などの客観的な証拠を残しておく。

- もらった額が基礎控除額を超えた場合は、必ず受贈者自身が申告する。

- 生命保険金の活用など、納税資金確保のための対策もしておく。

資産総額5000万円から1億円までの方は、平成27年の相続税改正により新たに相続税の申告や納税の対象者となる方が最も多い層です。

我が家が課税対象になるとは思っていなかったため、相続税対策について全く考えていないという方も多いのではないでしょうか。

1億円の資産と言っても、持ち家がある以外はごく普通の世帯収入の家庭が多く、特に都市部などで自宅不動産が資産額の大部分を占めるというケースでは、相続税対策と言われてもあまりピンと来ないかもしれません。

しかし、資産状況や相続関係によっては相続税が数百万円~1000万円程になることもあり、節税対策が不要とは言えません。

とは言え、相続税の各種の控除や特例の適用次第では大幅な減額が見込める層でもあるので、今後の生活とのバランスも考えて、無理のない範囲で節税を図ることが大事です。

また、あまり早くに多額の贈与をし過ぎると、子供や孫の金銭感覚や経済観念に悪影響を及ぼすかもしれないとの懸念もあります。

そこでまずは子供や孫への教育資金や生活費の都度贈与や、特例を利用しての住宅取得等資金贈与などの非課税かつ使途が限定された贈与を検討しましょう。

それでもかなりの余剰財産があるのであれば、暦年贈与によって財産を少しずつ慎重に減らしていきましょう。

贈与する額については、基本的には基礎控除額前後、高くても税率が10%に収まる310万円までで十分でしょう。

複数の相続人やその関係者に、数年かけてコツコツと贈与するのが、節税効果も高く、贈与のし過ぎを防ぐためにもいいでしょう。

ただし、毎年同時期に同じ金額を贈与し続けると定期贈与とみなされて、多額の贈与税が課される恐れもあるので、贈与額や時期は変えた方がいいでしょう。

基礎控除額を超える贈与を受けた場合は、贈与税の申告も忘れずに貰った方自身が行いましょう。

また、この層では思わぬ高額の税負担に納税資金が不足することもあります。

相続税対策と納税資金対策を兼ねることができる生命保険金の活用など、他の対策も含めて総合的な相続対策を検討しましょう。

円満相続を実現するための生前対策のご相談はこちら

資産総額1億円から3億円までの方

受贈者一人当たりの年間贈与額の目安

- 310万円以下~500万円

おすすめの贈与方法

- 暦年贈与(子供や孫やその配偶者へ長期間)

- 子供や孫への住宅取得等資金の贈与

- 子供や孫への教育資金の一括贈与

- 不動産の贈与

贈与の際の注意点

- 住宅取得資金や教育資金の贈与など使える特例はできる限り利用する。

- 余命が少なくなってからの贈与は、贈与する相手もよく考える。

- 基礎控除額にこだわらず、余命やその時の資産額に応じて多めに贈与する。

- 財産の管理はもらった人自身が行う。贈与税の申告も必ずもらった人が行う。

- 財産の浪費が心配なら家族信託等を利用する。

- 納税資金の確保や二次相続対策を含む総合的な対策を考える。

- できるだけ早く対策を始める。

資産総額が1億円を超えてくると、本格的な相続税対策が必要になってきます。

対策の有無によって数千万円単位で納税額が変わってくるので、一度は対策を考えたことがある方も多いのではないでしょうか。

住宅取得等資金贈与や教育資金の一括贈与など各種の特例を利用した贈与を行っても、まだかなりの財産があると思われるので、暦年贈与でいかに効果的な贈与を行うかが重要になってきます。

どれくらいの期間贈与できそうかにもよりますが、贈与額は基礎控除額にこだわらず、少なくとも税率10%で収まる310万円まで範囲を広げて考えるべきです。

場合によってはそれ以上贈与しても問題ありません。より納税額を抑えるためには、できるだけ早めに贈与を開始して長期間贈与すべきです。

贈与額が大きくなると、相続開始前3年*以内の持ち戻しルールが適用された時の課税へのインパクトも大きいので、余命によっては贈与する相手も選ぶ必要があります。

*2024年以降の贈与については7年

子や孫だけではなくその配偶者への贈与も検討しましょう。

また、せっかくの対策が水の泡にならないように、贈与の実態についても気を配るべきです。

死後に名義預金と認定されないように、贈与財産の管理はもらった人自身が行いましょう。

財産の浪費や経済観念の崩壊が心配であれば、家族信託等の利用も併せて検討しましょう。

資産額が大きくなると、贈与以外の対策も重要になってきます。

そして、資産の構成によって取るべき対策は異なります。

預貯金資産の比率が多い場合は、賃貸不動産の購入や新築・増改築、場合によっては贈与も併せて行うなど、より効果的な節税対策も併せて検討しましょう。

逆に預貯金の比率が少ない方は、納税資金を確保しておくことが重要です。

残された家族が慌てなくて済むように、生命保険への加入や、生前の資産売却および贈与などで対策しておきましょう。

さらに、この層になると配偶者にも多額の財産がある事が多く、二次相続も含めた総合的な対策が必要になります。

対策を誤ると数千万円の損になることもあるので、専門家へ相談することをおすすめします。

円満相続を実現するための生前対策のご相談はこちら

資産総額3億円以上の方

受贈者一人当たりの年間贈与額の目安

- 500万円以上

おすすめの贈与方法

- 暦年贈与(後継者やその家族を中心に数年間)

- 賃貸不動産の贈与

- 株式の贈与

- 法人への贈与

贈与の際の注意点

- 後継者問題にも関わってくるので、贈与する相手もよく考える。

- 一定の期間でまとまった額を贈与する。

- 不動産、株式等も利用してバランスよく贈与する。

- 相続税、贈与税だけではなく、所得税も考慮して計画的に節税する。

- 場合によっては、法人を利用した贈与を行う。

- 節税だけでなく、相続に伴う様々な問題について対策を行う。

- 贈与だけでなく、遺言や信託等も利用して多角的に対策する。

- 必ず専門家の関与のもと対策を行う。

おそらくこの層になると、まったく対策をされていない方の方が少ないのではないでしょうか。

しかし、誤った対策をしてしまうと、効果がないばかりか逆効果になることさえあります。

億単位で納税額が変わってくるので、事前にしっかりと計画を立てる事が大切です。

また、この層では自身や家族の収入がかなり高額なことが多いので、相続税・贈与税だけでなく所得税も考慮してトータルで節税することを考えましょう。

贈与額の目安ですが、年間500万円ぐらいであれば確実に減税効果の方が大きいです。

資産額によっては1000万円以上贈与してもまだ足りないかもしれません。

贈与するのも現金・預貯金だけでなく、株式や不動産の贈与など様々な方法が考えられます。

生前贈与は基本的には慎重に行うべきですが、この層では時には大胆に行うことも必要になってくるでしょう。

少しでも節税するために長期間の贈与を計画してもいいですが、万が一計画が頓挫した時のリスクを考えると、一定の期間内でまとまった額を贈与した方が安全かもしれません。

また、資産総額3億円超ともなると、普通のサラリーマンの方は少なく、オーナー社長や開業医の方も多いでしょう。

こういった方は節税対策だけではなく、事業の後継者問題や、株式分散による経営権争いのリスク、認知症等によって対策が行えなくなるリスク等、相続に伴う様々な問題も併せて対策を行う必要があります。

特に、巨額の相続税を支払うための資金確保は最優先すべき課題です。

こうした様々な問題に対応するためには、生前贈与だけではなく、遺言書、家族信託、不動産や法人を利用した節税、自社株式の評価引き下げや株式譲渡による事業承継対策など多角的視点からの対策が必要になります。

自身での判断や、相続に詳しくない税理士へ相談しての対策は危険なので、相続や事業承継の専門家へ相談した上で、根本的な対策をすることが重要です。

円満相続を実現するための生前対策のご相談はこちら

贈与税が非課税になる様々な特例

ここまでの文中でも度々触れてきましたが、様々な特例を利用することによってより大きな額を非課税で贈与することが可能です。たとえば以下のような特例です。

・20年以上連れ添った配偶者への居住用不動産等の贈与(おしどり贈与)

・直系尊属からの住宅取得等資金の贈与

・直系尊属からの教育資金の一括贈与

・直系尊属からの結婚・子育て資金の一括贈与

これらの特例の適用条件に当てはまる方は、積極的に活用することによって大きな節税効果が期待できるでしょう。

ただし特例にはメリット・デメリット双方があり、人によっては利用しない方がいいこともあります。

節税を目的として利用するのであれば、特例の内容や適用要件を正しく理解して、本当に自分の場合に効果があるのかを確認してからにしましょう。

これらの特例を利用した贈与の詳細や、効果的な贈与方法についてはこちらの記事をご覧ください。

各種サービスの料金案内はこちら

円満相続を実現するための生前対策のご相談はこちら

生前贈与や贈与税に関するお悩み・ご相談は相続の専門家へ!

今回の記事で、少なくとも相続税対策が必要な方にとっては贈与税は高い税金ではないという事がお分かりいただけたと思います。

ただし再三触れてきた通り、相続対策は資産状況や相続関係によって適切な方法は異なり、方法を誤ると逆効果になることもあります。

特に資産額が大きい方は、自己判断による対策は危険なので、専門家への相談をおすすめします。

また、相続対策を行うにあたっては、できれば配偶者やお子様達と話し合ったうえで行うことをおすすめします。

あらかじめ伝えておくことで後のトラブルを防げるだけでなく、話し合いの中でご自身の家族への思いが伝わるので絆が一層深まります。

相続対策は決して後ろ向きなことではなく、自分の想いを未来へ伝える大切な第一歩となるものです。

当事務所では、税理士などとも連携して総合的な相続対策をご提案することが可能です。ご夫婦やご家族での相談も承っております。

ご依頼を検討中の方のご相談は無料です。

記事の内容や相続手続の方法、法的判断が必要な事項に関するご質問については、慎重な判断が必要なため、お問い合わせのお電話やメールではお答えできない場合がございます。専門家のサポートが必要な方は無料相談をご予約下さい。

円満相続を実現するための生前対策のご相談はこちら

お電話でのお問合せはこちら(通話料無料)

0120-546-069